M&Aの「推進体制を構築する」ステップは、M&Aの事前検討期間において、「目的と方針を明確にする」ステップの次に取り組みます。

M&Aの目的や方針を明確にしたら、M&Aを推進し、実現するために必要な体制を構築します。

このステップのまとめ

このステップのまとめ

M&Aは複雑で多面的な検討を必要とすることが多いですが、多くの方にとっては馴染みの深いものではなく、初めての機会であることも想定されます。

そういった中では、M&Aに知見を持つメンバーと一緒に進めることが成功裡に進める上で重要となります。また、多くの情報検討や相手方とのやりとり等、工数負荷が高いものであるため、実務推進の観点からも推進するメンバーがいるとスムーズに進みやすいです。

本ステップではどのような観点で、どういった体制を構築すべきかを説明します。

各ポイントの解説

各ポイントの解説

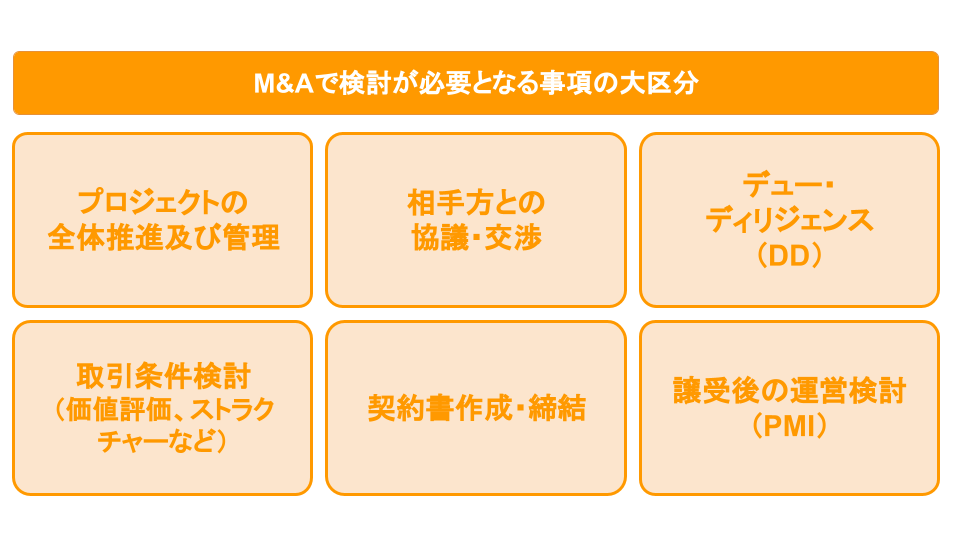

✔ M&Aにおける検討内容を理解する

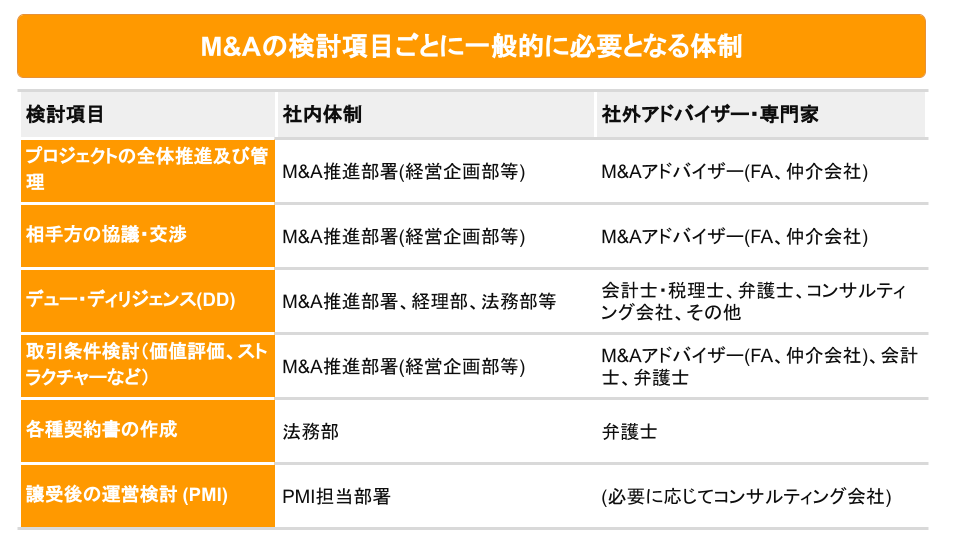

M&Aを実施する目的が決まったら、それに応じて必要な体制を検討し、構築していきます。そのために、M&Aではどういった検討事項が必要となるかを理解することが重要です。これに限られませんが、主に必要となる検討項目は上記の通りです。

- プロジェクトの全体推進及び管理

- 相手方との協議・交渉

- デュー・ディリジェンス(DD)

- 価値評価

- 契約書作成・締結

- 譲受後の運営検討 (PMI)

✔ 必要な人材を社内外登用する

M&Aを推進する検討項目ごとに、一般的に必要となる体制は上表の通りですが、必ずしも同じような推進体制が必要という訳ではありません。社内人材、M&Aの規模やリスクなどの内容、掛けられる予算に応じて様々な推進体制が存在します。

例えば一部の項目について、社内で検討できると判断した場合やリスクが高くないと判断するような場合には。必ずしも外部専門家等の起用が必要という訳ではありません。ただし、一般的にM&Aは取引や検討内容の複雑性や難易度が高いものであるため、必要十分な体制で外部専門家等を起用することをおすすめします。

顧問となっている税理士・弁護士、会計士等や取引金融機関にまず相談することも実際には多いです。ただし、必ずしもM&Aに精通しているわけではない点に留意が必要です。

更には、対象となる企業や事業の規模に鑑みて、中小企業基盤整備機構が運営する事業承継・引継ぎ支援センターを活用することも一案です。

M&Aを推進する検討項目ごとに、一般的に必要となる体制は上表の通りですが、必ずしも同じような推進体制が必要という訳ではありません。社内人材、M&Aの規模やリスクなどの内容、掛けられる予算に応じて様々な推進体制が存在します。

例えば一部の項目について、社内で検討できると判断した場合やリスクが高くないと判断するような場合には。必ずしも外部専門家等の起用が必要という訳ではありません。ただし、一般的にM&Aは取引や検討内容の複雑性や難易度が高いものであるため、必要十分な体制で外部専門家等を起用することをおすすめします。

顧問となっている税理士・弁護士、会計士等や取引金融機関にまず相談することも実際には多いです。ただし、必ずしもM&Aに精通しているわけではない点に留意が必要です。

更には、対象となる企業や事業の規模に鑑みて、中小企業基盤整備機構が運営する事業承継・引継ぎ支援センターを活用することも一案です。

✔ M&Aアドバイザーの種類を理解する

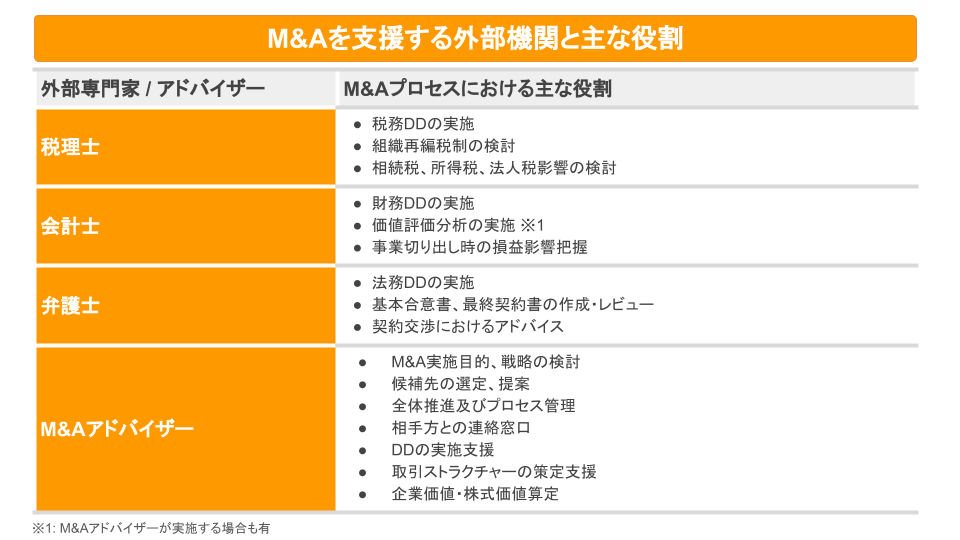

M&Aの全体推進及び管理を支援するM&Aアドバイザーは、主にファイナンシャル・アドバイザー(FA)とM&A仲介会社に区分されます。M&AアドバイザーはM&Aに関する様々なアドバイスと実行支援を行います。

下記が主にM&Aアドバイザーが支援する内容です。

- M&A及び事業承継目的、戦略の検討

- 候補先の選定、提案

- 全体推進及びプロセス管理

- 相手方との連絡窓口

- デュー・ディリジェンスの実施支援

- 取引スキームの策定支援

- 企業価値・株式価値算定

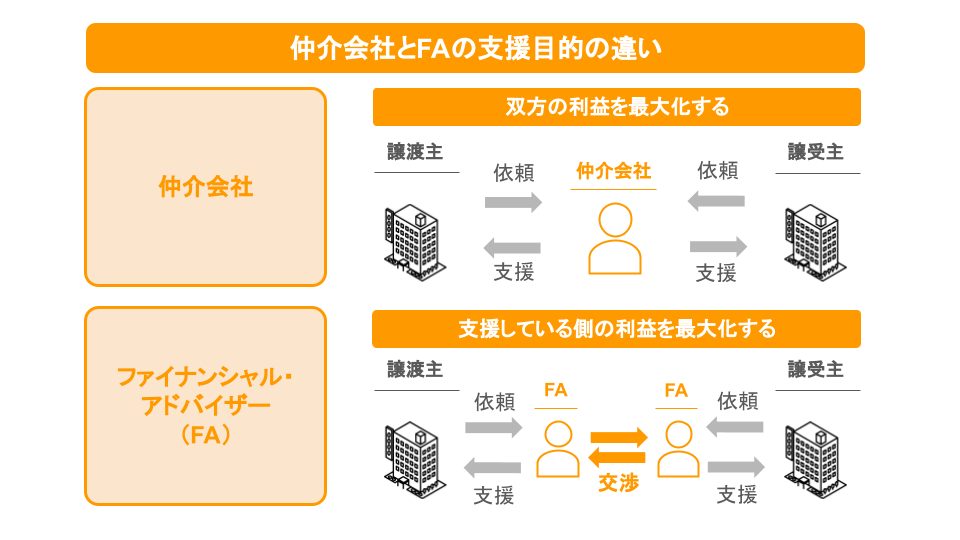

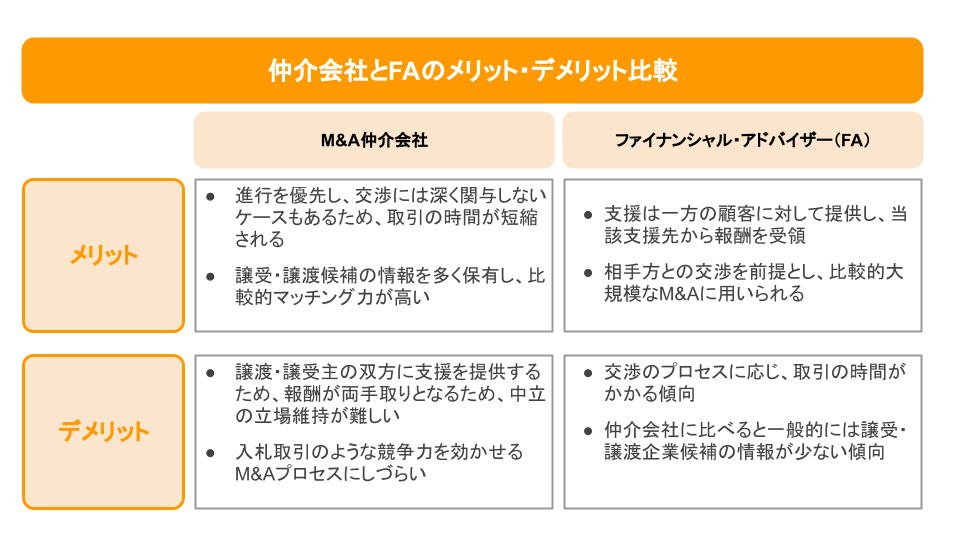

ファイナンシャル・アドバイザー(FA)とM&A仲介会社は、M&Aアドバイザーの役割をプロジェクト中に果たしますが、それぞれの立場やビジネスモデルの違いにより、プロジェクトに携わるインセンティブが異なるため、その点を理解しておくことは重要です。

FAはM&Aにおける助言業務を行います。FAは比較的中〜大規模のM&A取引において、譲受主と譲渡主のそれぞれ側で起用され、各種推進の支援を行います。そのため基本的には顧客となる側の利益を最大化する支援を行います。

一方、M&A仲介会社は、譲受主と譲渡主の間に立ち、交渉の仲介等、M&Aの成立に向けて助言業務を行います。そのため、どちらか片方の利益を最大化するのではなく、両者の間でバランスを取りながらM&Aが成就するよう支援を行います。

また、仲介会社は幅広いネットワークを元に相手先とのマッチングを行うことも一般化しています。

M&Aを推進する検討項目ごとに、一般的に必要となる体制は上表の通りですが、必ずしも同じような推進体制が必要という訳ではありません。社内人材、M&Aの規模やリスクなどの内容、掛けられる予算に応じて様々な推進体制が存在します。

例えば一部の項目について、社内で検討できると判断した場合やリスクが高くないと判断するような場合には。必ずしも外部専門家等の起用が必要という訳ではありません。ただし、一般的にM&Aは取引や検討内容の複雑性や難易度が高いものであるため、必要十分な体制で外部専門家等を起用することをおすすめします。

顧問となっている税理士・弁護士、会計士等や取引金融機関にまず相談することも実際には多いです。ただし、必ずしもM&Aに精通しているわけではない点に留意が必要です。

更には、対象となる企業や事業の規模に鑑みて、中小企業基盤整備機構が運営する事業承継・引継ぎ支援センターを活用することも一案です。

✔ 推進体制を決定する

M&Aは検討をしっかりと行う上で体制を強固にすることも重要ですが、情報の秘匿性も高く、関与者を多くしすぎないことも重要となります。また、プロジェクトを早期に推進していくことが基本的に必要となるので、推進の実務担当者が必要となります。社内に実務を推進できる人材がいない、なるべく社内関与者を多くしたくないといった場合には、M&Aアドバイザーの起用も一案です。

なお、最初から社内チームや外部体制がフルラインナップで必要というわけではありません。M&A検討の進行に伴い、適切なタイミングで体制を強化していきます。例えば、会計士・税理士、弁護士などの外聞専門家はDD実施が近づいてきたタイミングで登用を検討します。

M&Aアドバイザー等と事前の相談が必要な場合には、秘密保持契約(NDA)を締結した上で、必要な情報を開示し、より具体的な相談を行いましょう。

ファイナンシャル・アドバイザー(FA)とM&A仲介会社は、M&Aアドバイザーの役割をプロジェクト中に果たしますが、それぞれの立場やビジネスモデルの違いにより、プロジェクトに携わるインセンティブが異なるため、その点を理解しておくことは重要です。

FAはM&Aにおける助言業務を行います。FAは比較的中〜大規模のM&A取引において、譲受主と譲渡主のそれぞれ側で起用され、各種推進の支援を行います。そのため基本的には顧客となる側の利益を最大化する支援を行います。

一方、M&A仲介会社は、譲受主と譲渡主の間に立ち、交渉の仲介等、M&Aの成立に向けて助言業務を行います。そのため、どちらか片方の利益を最大化するのではなく、両者の間でバランスを取りながらM&Aが成就するよう支援を行います。

また、仲介会社は幅広いネットワークを元に相手先とのマッチングを行うことも一般化しています。

✔ アドバイザリー契約を締結する

M&Aアドバイザーを登用する形で推進することを決定した場合には、アドバイザリー契約を締結します。契約書名、契約方式、細かい取り決め等アドバイザーごとに契約内容が異なりますので、しっかりを確認するようにしましょう。

アドバイザリー契約には、下記の内容を設定されることを要望されますが、個別条項のメリット・デメリットをしっかりと理解しながら契約を締結するようにしましょう。

- 専任契約:他のアドバイザーとは同時に契約を締結できない

- 直接交渉の禁止:譲受主、譲渡主がもう一方の当事者と直接交渉できない

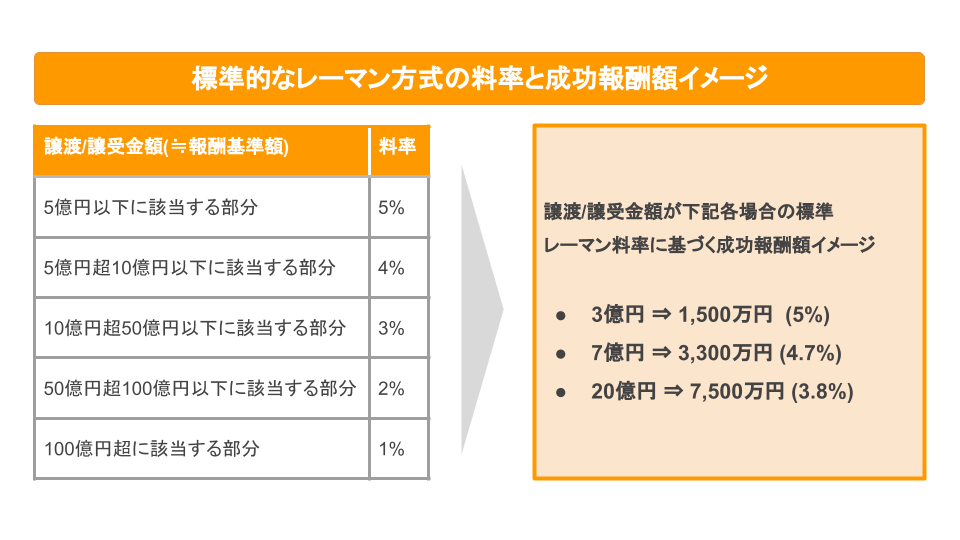

- 報酬:下表にあるようなレーマン方式と呼ばれる、譲渡金額に基づく成功報酬やその他着手金、月額報酬等の報酬を取り決める

レーマン方式では、同じ料率設定だとしても譲渡金額の定義が各社により異なる場合があるなど、注意が必要です。取引金額によっては多額の報酬となる場合があるので、契約前にM&Aアドバイザーにしっかりと確認するようにしましょう。

初期的な推進体制が構築されたら、プロジェクトを具体的に開始していきます。

よくある失敗事例

よくある失敗事例

よくある質問

よくある質問

外部専門家やM&Aアドバイザーをどこまで起用すべきか分かりません。

取引金額が僅少、リスクが小さいということであれば、必ずしもフルで外部専門家等を起用する必要はありません。もし不安な場合には、まずは身近な顧問の税理士・弁護士や取引のある金融機関に適宜相談することが有用です。

一方で、それらの顧問先生がM&Aに長けているとも限らない点に注意が必要ですので、M&Aアドバイザーに無料相談をしてみることも一案です。

成功報酬が高いと感じるが、これは一般的なのか?

レーマン方式自体は国内で特に中小〜中堅企業規模のM&Aにおいては、用いられることが多いです。一方、料率やその基準額となる取引額の定義に関しては、各社により異なります。

取引額が高い場合、成功報酬額も高くなりますが、その分良質なM&Aアドバイザーであれば、品質の高いアドバイスや支援を受けることで、価格含む取引条件自体が良くなる場合もあります。

担当者の説明を受けた上で、しっかり契約内容を理解し、必要に応じてアドバイスを受けることを考えてみてください。