目次

- トリプルアイズ、AIソリューション事業拡大のためBEXの株式取得

- LIXIL、アイシンのシャワートイレ事業を簡易吸分割により承継

- NTTデータ、ペイメント事業拡大を目的にGHL Systems Berhadの株式を取得

- エイチーム、顧客基盤を拡大し収益性の向上を図るためPaddle の株式を取得

- アピリッツ、Bee2B株式会社の株式の取得(完全子会社化)

トリプルアイズ、株式会社BEXの株式取得(連結子会社化)

本件はスキームとして株式取得後に売主から第三者割当増資をしている点が興味深いです。AI領域で更に市場を広げていけるか期待です。株価はポジティブに反応しているようにも伺えます。

また代表含め経営陣が監査法人出身の会計士の方が率いられていることも今後の成長が非常に気になります。

本件に関してYoutubeでも説明をされているようです。* https://www.youtube.com/watch?v=vDXHFaf_thM

当事者

- 買主: 株式会社トリプルアイズ

- 売主: 井口邦(株式会社BEXの代表取締役社長)および井口恵

- 対象企業: 株式会社BEX

案件目的

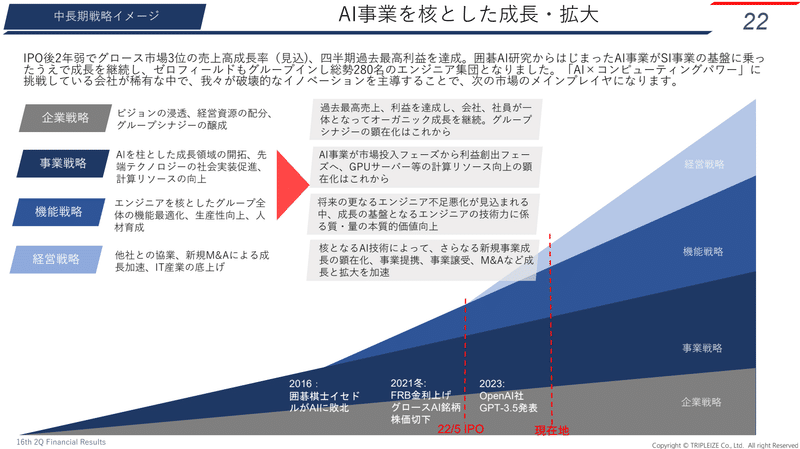

株式会社トリプルアイズは、AIソリューション事業の拡大とシナジー効果を追求するため、株式会社BEXを連結子会社化することを決定しました。これにより、AI技術を活用した自動車設計業務の効率化や業務支援を実現し、顧客層の拡大やエンジニア採用力の強化を図ります。

シナジー効果の追求:

トリプルアイズは、AIソリューション事業の拡大とシナジー効果を追求するために、BEXを連結子会社化することを決定しました。BEXの自動車分野における機械設計開発事業やITシステムの設計開発事業と、トリプルアイズのAI技術を組み合わせることで、設計業務の標準化やルーチンタスクの自動化、専門タスクのAI化、生産工程のDX化などが見込まれます。

顧客基盤の拡大:

BEXはトヨタ自動車グループとの安定的な取引基盤を有しており、これによりトリプルアイズの顧客層の拡大が期待されます。また、BEXの取引先にはトヨタ自動車、アイシン、デンソーなどの大手企業が含まれており、これらの企業との関係を活用することで、トリプルアイズの事業拡大が見込まれます。

エンジニア採用力の強化:

BEXはエンジニアの教育制度を充実させており、社員の成長を第一に掲げた取り組みを行ってきました。トリプルアイズは、BEXをグループに迎えることで、多様なキャリアの提示によるエンジニア採用力の強化を図ります。

AI技術の活用:

トリプルアイズは、BEXの設計業務にAI技術を導入することで、業務の効率化や自動化を進めることを目指しています。具体的には、設計業務の標準化、ルーチンタスクの自動化、ナレッジデータ学習による専門タスクのAI化、設計の自動生成、生産工程のDX化などが挙げられます。

財務基盤の強化:

トリプルアイズは、BEXの安定した財務基盤を活用することで、グループ全体の財務体質の強化を図ります。BEXは設立以来、安定的に成長を続けており、これによりトリプルアイズの収益機会の創出が期待されます.

案件概要

- 取締役会決議日: 2024年5月27日

- 契約締結日: 2024年5月27日

- 株式譲渡実行日: 2024年7月1日

- 取得株式数: 605株(議決権の数:605個、議決権所有割合:100.0%)

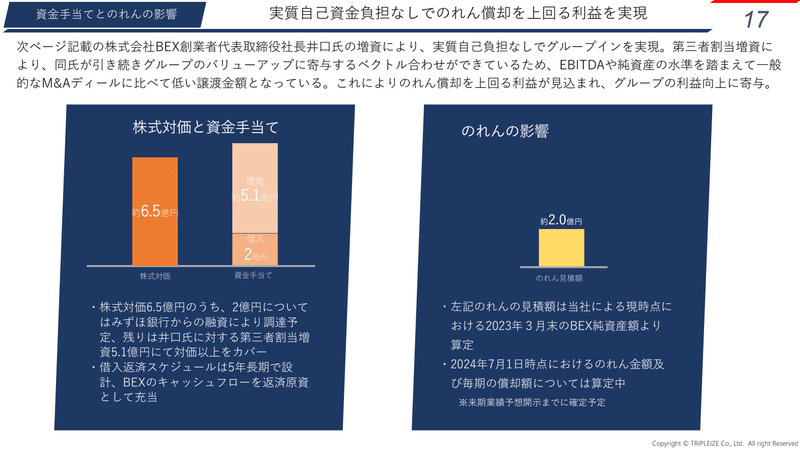

- 取得価額: 653百万円(株式取得価額646百万円、デューデリジェンス費用等7百万円)

対象企業概要(事業概要含む)

- 名称: 株式会社BEX

- 所在地: 愛知県豊田市西町五丁目5番地ビッツ豊田タウン3階

- 代表者: 代表取締役社長 井口邦

- 事業内容: 自動車分野における機械設計開発事業、ITシステムの設計開発事業

- 設立年月日: 2002年10月22日(創業1980年)

- 資本金: 35,000千円

- 主要取引先: トヨタ自動車グループ、株式会社アイシン、株式会社デンソーなど

- 最近3年間の経営成績及び財政状態:2021年3月期: 売上高1,401百万円、営業利益66百万円、当期純利益39百万円

本件の取引スキーム

本件の取引スキームは、株式会社トリプルアイズが株式会社BEXの全株式を取得し、BEXを連結子会社化するものです。この取引には、第三者割当増資が組み合わされています。

また以下のような記載もあります。

===

ビジョン等を共有する中で今後の協力関係を確固たるものとする目的で、井口邦氏が所有する資産管理会社である一般社団法人恵那会及び井口邦氏を本件第三者割当増資の割当予定先として選定いたしました。なお、割当予定先として一般社団法人恵那会と井口邦氏個人を分けて選定した理由につきましては、資産管理会社として株式を取得することにより、相続リスクの軽減を図ると共に長期安定的な運用が可能となるという井口邦氏の意向を尊重しつつ、当社といたしましても中長期的な安定株主としてメリットがあると判断したため...

===

取引の詳細

- 株式取得:株式会社トリプルアイズは、株式会社BEXの発行済株式の全て(605株)を取得します。

- 第三者割当増資:株式会社トリプルアイズは、株式会社BEXの代表取締役社長である井口邦氏およびその資産管理会社である一般社団法人恵那会に対して、第三者割当増資を実施します。

会社(買主)概要

会社名: 株式会社トリプルアイズ (TRIPLEIZE Co., Ltd.)

- 設立: 2008年9月3日

- 所在地: 東京都千代田区神田駿河台三丁目4番地 龍名館本店ビルディング12階

- 代表者: 山田 雄一郎

- 従業員数: 単体251名、連結283名(2023年9月1日現在)

- 資本金: 870百万円(2024年1月5日時点、資本準備金を含む)

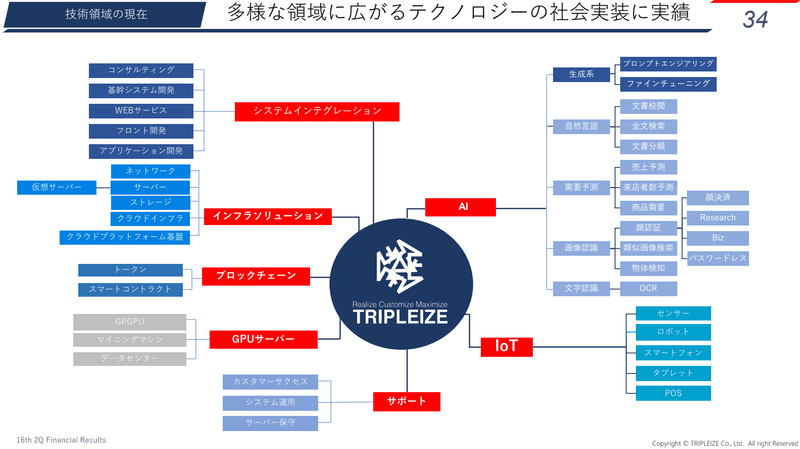

- 事業内容: システムインテグレーションおよびAIプラットフォームの提供

- 上場市場: 東証グロース市場(証券コード: 5026)

事業概要

株式会社トリプルアイズは、システムインテグレーション(SI)事業とAI事業を主軸としています。特に、AI画像認識技術を活用した「AIZE(アイズ)」というプラットフォームを提供しており、顔認証や勤怠管理、マーケティング、セキュリティなどの分野で利用されています。また、GPUサーバーの開発・販売も行っており、生成AIや暗号資産マイニングの需要に対応しています。

対象市場・競合状況

トリプルアイズが主に活動する市場は、AIソリューション市場とシステムインテグレーション市場です。AI市場は急速に成長しており、特に生成AIや画像認識技術の需要が高まっています。競合には、国内外の多くのIT企業が存在し、特にAI技術を持つ企業やシステムインテグレーターが競争相手となります。

経営課題

- 技術革新の速さ: AI技術の進化が速く、常に最新の技術を取り入れる必要があります。

- 市場競争: 多くの競合企業が存在し、差別化が求められます。

- 人材確保: 高度な技術を持つエンジニアの確保と育成が重要です。

- 規制対応: AIや画像認識技術に関する法規制の変化に対応する必要があります。

経営戦略

M&A戦略: 大型M&Aを通じて事業領域を拡大し、シナジー効果を狙います。特に、AIソリューション事業を基盤とした拡大を目指しています。

- 技術開発: 生成AIや画像認識技術の研究開発を継続し、競争力を高めます。

- 市場拡大: 国内外のデータセンターの拡張や新設を通じて、GPUサーバー事業を強化します。

- 人材育成: エンジニアの育成に注力し、技術力の向上を図ります。

財務概要

- 売上高: 2024年8月期第2四半期の売上高は2,034百万円で、前年同期比185.1%増加。

- 営業利益: 2024年8月期第2四半期の営業損失は10百万円で、前年同期から改善。

- EBITDA: 2024年8月期第2四半期のEBITDAは116百万円で黒字転換。

- 純利益: 2024年8月期第2四半期の純利益は29百万円で黒字転換。

- 資産: 総資産は4,070百万円で、純資産は661百万円。

トリプルアイズは、AI技術を核とした成長戦略を推進し、M&Aを通じて事業領域を拡大し続けています。市場の変化に対応しながら、技術力と人材力を強化することで、持続的な成長を目指しています。

関連URL

- https://pdf.irpocket.com/C5026/tSnV/pz8o/poJl.pdf

- https://pdf.irpocket.com/C5026/tSnV/pz8o/K0Py.pdf

- https://pdf.irpocket.com/C5026/tSnV/pz8o/O7iA.pdf

- https://pdf.irpocket.com/C5026/Wgeh/iI7D/e9Vp.pdf

- https://www.youtube.com/watch?v=vDXHFaf_thM

LIXIL、アイシンのシャワートイレ事業を簡易吸分割により承継

LIXILは厳しい環境が続いている印象ですが、LIXILのアセットを活用して、どのように本件事業がグループの中で成長していくか、気になります。

当事者

- 買主: 株式会社LIXIL

- 売主: 株式会社アイシン

- 対象企業: 株式会社アイシンのシャワートイレ事業

案件目的

当社(LIXIL)とアイシンは、従前より当社のシャワートイレ事業のグローバル市場における更なる競争優位性の構築を進めてきました。このたび、変化する市場や需要に安定的かつ迅速に応えることのできる、機動的でより強固な運営体制を目指すことを目的として、当社はアイシンのシャワートイレ事業を承継することといたしました.

案件概要

- 吸収分割決議日: 2024年5月27日

- 吸収分割契約締結日: 2024年5月27日

- 吸収分割期日(効力発生日): 2024年9月1日(予定)

- 方式: 当社(LIXIL)を吸収分割承継会社、アイシンを吸収分割会社とする吸収分割

- 対価: 当社は、本吸収分割の対価としてアイシンに金2,362百万円に、吸収分割契約に定める調整を行った金額の金銭を交付する予定。また、2026年3月期から2028年3月期の間に、アイシン及び当社が別途合意する指標が達成された場合、当社はアイシンに対して、当該指標の達成度合いに応じた追加支払い(但し、金1,000百万円を上限とする)を行います.

対象企業概要(事業概要含む)

- 商号: 株式会社アイシン

- 本店所在地: 愛知県刈谷市朝日町二丁目1番地

- 代表者の役職・氏名: 取締役社長 吉田 守孝

- 事業内容: 自動車部品の製造販売、エナジーソリューション関連機器の製造販売

- 継承する部門の事業内容: シャワートイレ事業

- 継承する部門の経営成績: 売上高156億円(2024年3月期)

- 継承する資産の項目及び金額: 固定資産5億円、棚卸資産10億円

会社(買主)概要(事業概要含む)

株式会社LIXIL(LIXIL Corporation)は、東京都品川区に本社を置く建築材料・住宅設備機器業界最大手の企業です。LIXILは、住まいの夢を実現するために、トイレ、お風呂、キッチンなどの水まわり製品と窓、ドア、インテリア、エクステリアなどの建材製品を開発・提供しています。

- 設立: 1949年9月19日

- 本社所在地: 東京都品川区西品川一丁目1番1号 大崎ガーデンタワー24F

- 代表者: 瀬戸 欣哉(代表執行役社長 兼 CEO)

- 資本金: 68,530百万円(2024年3月現在)

- 従業員数: 55,624人(連結従業員数、2023年3月現在)

- 事業内容: 住宅及びビルの建材・設備機器の製造・販売、その他住宅に付帯する事業及びその関連サービス業.

対象市場・競合状況

LIXILが属する住宅設備市場は、トイレ、洗面台、キッチン、浴室などの水まわり製品を中心に展開されています。市場の主要競合企業には、TOTO、ASAHI EITOホールディングス、ジャニス工業などが含まれます。特に温水洗浄便座の普及率が高く、競争が激しい市場です.

経営課題

LIXILの経営課題は以下の通りです:

- 事業利益率の改善: 海外市場の需要低迷や構造改革費用の増加により、利益率が悪化しています。

- 資産効率の改善: 棚卸資産の削減や事業ポートフォリオの最適化が求められています。

- 適正な財務レバレッジの維持: 財務体質の強化と安定的な成長を支えるための適正な財務レバレッジの維持が必要です。

- グローバル市場での競争力強化: 海外事業の収益性改善と市場シェア拡大が課題です。

経営戦略

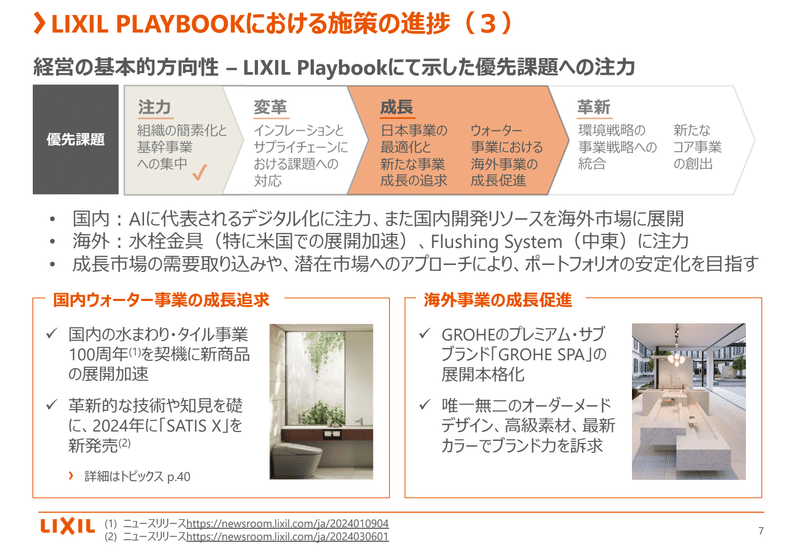

LIXILの経営戦略は「LIXIL Playbook」に基づいており、以下の優先課題に注力しています:

- 日本事業の最適化: 固定費の削減と価格改定を通じて収益性を改善し、リフォーム需要の取り込みを拡大します。

- ウォーター事業における海外事業の成長促進: 海外市場での水まわり製品の展開を強化し、収益性を向上させます。

- 環境戦略の推進: 持続可能な成長を目指し、環境に配慮した製品の開発と普及を進めます。

- 組織の簡素化と基幹事業への集中: 複雑な組織構造の見直しと基幹事業への集中を図ります。

財務概要

LIXILの2024年3月期の財務概要は以下の通りです:

- 売上収益: 14,832億円(前年同期比 -0.9%)

- 事業利益: 232億円(前年同期比 -10.0%)

- 最終利益: -139億円(前年同期比 -299億円)

- EBITDA: 1,045億円(前年同期比 -2.9%)

- 自己資本比率: 34.1%

LIXILは、2025年3月期の通期業績予想として、売上収益15,700億円、事業利益350億円を見込んでいます.

関連URL

- https://ssl4.eir-parts.net/doc/5938/tdnet/2449083/00.pdf

- https://ssl4.eir-parts.net/doc/5938/tdnet/2427535/00.pdf

NTTデータ、ペイメント事業拡大を目的としてGHL Systems Berhadの株式を取得

ASEAN地域での事業基盤強化、M&A戦略推進、デジタル技術と社会・経営の知見融合、オムニチャネル対応強化、グローバル展開加速に当てはまるピースをどのように運営していくか、技術基盤とコンサルティング力のさらなる展開に期待です。

当事者

- 買主: 株式会社NTTデータ

- 売主: GHL Systems Berhadの大株主

- 対象企業: GHL Systems Berhad

案件目的

NTTデータは、ペイメント事業におけるサービスとノウハウを拡充し、ASEAN地域での事業基盤を強化することを目的としています。これにより、消費者にとってより便利で安心なキャッシュレス社会の実現に貢献することを目指しています。

案件概要

NTTデータは、マレーシアの決済サービスプロバイダーであるGHL Systems Berhadの発行済み株式の58.7%を取得することで合意しました。今後、マレーシア証券取引所を通じて、その他の既存株主に対しても公開買い付けを提案する予定です。

対象企業概要(事業概要含む)

- 会社名: GHL Systems Berhad

- 事業内容: マレーシア、フィリピン、タイなどにおける決済サービスの提供

- 設立年: 1994年

- 本社所在地: マレーシア クアラルンプール

- 事業概要: GHL Systemsは、決済端末を通じた各種サービスに強みを持ち、マレーシア国内のみならずフィリピン、タイなどASEAN各国にて同様のサービスを展開しています。

買収額

約360億円

会社(買主)概要(事業概要含む)

NTTデータグループ株式会社は、情報技術(IT)サービスとコンサルティングを提供する日本の多国籍企業です。主な事業内容は以下の通りです:

- ITサービス:アドバイザリーサービス、エンタープライズアプリケーションサービス、アプリケーション開発と管理、クラウドソリューション、サイバーセキュリティサービス、インフラストラクチャサービスなど。

- コンサルティング:ビジネスおよび技術コンサルティング、業界ソリューション、ビジネスプロセスサービス、ITモダナイゼーション、マネージドサービス。

- データセンター:コロケーション、インターコネクティビティ、マネージドサービスソリューション。

NTTデータは、世界50カ国以上で事業を展開し、約195,100人の従業員を擁しています。

対象市場・競合状況

NTTデータは、以下の市場で競争しています:

- ITサービス市場:主要な競合他社には、富士通、NEC、コグニザント、インフォシスなどが含まれます。

- データセンター市場:NTTデータは、エクイニクスやデジタルリアルティなどと競争しており、世界第3位のデータセンター運営者として位置づけられています。

経営課題

NTTデータが直面している主な経営課題は以下の通りです:

- イノベーションの達成:多くの企業がイノベーション目標を達成できていないことが課題となっています。特に、データの信頼性や従業員のスキル不足が大きな障害となっています。

- デジタルトランスフォーメーション:急速な技術進化に対応し、顧客価値を再定義する必要があります。

- グローバルな競争力の維持:多国籍企業として、各地域での競争力を維持しつつ、統合と再編を進める必要があります。

経営戦略

NTTデータの経営戦略は以下の通りです:

- 中期経営計画(FY2022~FY2025):グローバルカバレッジの拡大、ブランドの確立、質の伴った成長を目指しています。

- 戦略的投資:生成AIやデータセンターなどの注力技術への投資を強化し、デジタル関連のM&Aを推進しています。

- 人材と組織力の最大化:多様な人材の確保と育成、ダイバーシティ・エクイティ・インクルージョンの推進を重視しています。

- サステナビリティ経営:事業活動を通じた社会課題の解決と、持続可能な社会の実現を目指しています。

財務概要

NTTデータの財務概要は以下の通りです:

- 売上高:2024年3月期の売上高は43,674億円、2025年3月期の予想売上高は44,300億円です。

- 営業利益:2024年3月期の営業利益は3,096億円、2025年3月期の予想営業利益は3,360億円です。

- 当期利益:2024年3月期の当期利益は1,339億円、2025年3月期の予想当期利益は1,370億円です。

- 配当金:2024年3月期の1株当たり年間配当金は23円、2025年3月期の予想配当金は25円です。

NTTデータは、持続可能な成長と財務健全性の確保を目指し、積極的な投資と戦略的な経営を進めています。

エイチーム、Paddle の株式取得(子会社化)

流通時価総額基準がプライムの上場適合性基準に抵触するかギリギリのラインの中で、M&Aで成長の種を積極的に探しているようですが、どのように業績に貢献していくのか期待したいところです。前週にはmicroCMSの株式も取得しており、大胆に進めているようにも伺えます。

時価総額推移

当事者

- 買主: 株式会社エイチーム

- 売主: 井手悠仁氏およびその他個人2名、法人2社

- 対象企業: 株式会社 Paddle

案件目的

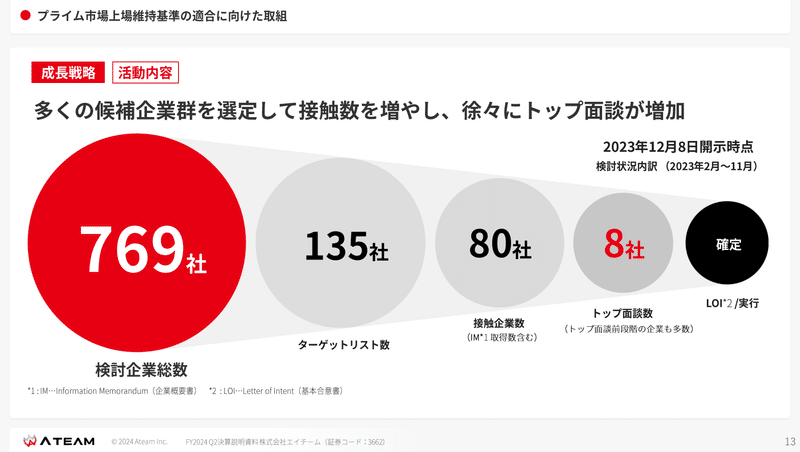

エイチームは、2023年10月13日に開示した「上場維持基準適合に向けた計画の進捗状況及び計画内容の一部変更について」に基づき、プライム市場上場維持基準に適合するための成長戦略を進めています。この成長戦略の一環として、M&Aによるインオーガニック成長を軸に、暗号資産市場で強い顧客基盤を持つPaddle社を連結子会社化することで、エイチームグループの顧客基盤を拡大し、収益性の向上を図ることを目的としています。

案件概要

エイチームは、2024年5月28日の取締役会において、Paddle社の発行済株式の67%を取得し、連結子会社化することを決議しました。さらに、2027年11月1日付けで残りの33%の株式を取得し、100%の株式を取得する予定です。1回目の株式譲渡実行日は2024年11月1日、2回目の株式譲渡実行日は2027年11月1日です。

対象企業概要(事業概要含む)

- 商号: 株式会社 Paddle

- 所在地: 東京都渋谷区東2-25-3 WAVE渋谷4F B

- 代表者: 代表取締役 井手悠仁

- 事業内容: 暗号資産に交換可能なポイントアプリの提供

- 資本金: 33百万円

- 設立年月日: 2016年11月25日

- 発行済株式数: 399株

- 決算期: 10月31日

- 大株主及び持株比率: 代表取締役井手悠仁氏及び創業メンバー75.1%、その他24.9%

- 人員数: 5名(役員2名、正社員3名)

- 事業概要: Paddle社は「お金の選択肢を増やす」をミッションに、ビットコインと交換可能なポイントを貯められる「BitStart」や、歩数に応じてポイントが手に入る「BitWalk」などのサービスを提供しています。

買収額

- 2024年11月1日: 398百万円(概算)

- 2027年11月1日: 208百万円から538百万円(概算)

会社(買主)概要(事業概要含む)

株式会社エイチーム(Ateam Inc.)は、IT企業であり、ゲームおよびツールアプリケーションの企画・開発・運営、日常生活に関連するインターネットサービス、PCおよびスマートデバイス向けのeコマースサイトの運営を行っています。エイチームは以下の3つの主要事業セグメントを展開しています:

- ライフスタイルサポート事業:生活イベントに関連する比較サイトや情報サイトの企画・開発・運営。

- エンターテインメント事業:スマートデバイス向けのゲームおよびツールアプリケーションの設計・開発・運営。

- eコマース事業:特化型オンライン自転車ストアなどのeコマースサイトの運営。

対象市場・競合状況

エイチームの対象市場は、デジタルマーケティング、エンターテインメント、ライフスタイルサポート、eコマースなど多岐にわたります。特に、デジタルマーケティングにおいては、Web広告運用やコンテンツ運用(SEO)などが強みであり、ライフスタイルサポートセグメントにおいて高い収益性を実現しています。

競合状況については、エンターテインメント事業では他のゲーム開発企業、ライフスタイルサポート事業では他の比較サイト運営企業、eコマース事業では他のオンラインストア運営企業が競合となります。

経営課題

エイチームの経営課題としては、以下の点が挙げられます:

- 収益性の改善:一部の事業で収益性が悪化しているため、その回復が必要。

- 事業ポートフォリオの最適化:ラルーン事業の譲渡など、経営リソースの最適化を図る必要がある。

- プライム市場上場維持基準の適合:上場維持基準に適合するための取り組みが求められる。

経営戦略

エイチームの経営戦略は以下の通りです:

- 成長戦略の刷新:デジタルマーケティング力を中心に、周辺市場・周辺機能を拡充し、より多くの取引先に対してサービスを提供。

- インオーガニック投資:メディア・機能の獲得を通じて事業成長を狙う。

- M&Aによる事業領域の拡大:強みを活かせる領域でのM&Aを通じてさらなる成長を図る。

財務概要

- 売上高: 287億円(前期比4.2%増)

- 営業利益: 6億円(前期比10.3%増)

- 経常利益: 6億円(前期比15.7%減)

- 親会社株主に帰属する当期純利益: 7億8000万円(前期比444.2%増)

- 1株当たり当期純利益: 42.05円

関連URL

- https://ssl4.eir-parts.net/doc/3662/tdnet/2449761/00.pdf

- https://ssl4.eir-parts.net/doc/3662/tdnet/2432064/00.pdf

- https://ssl4.eir-parts.net/doc/3662/tdnet/2408350/00.pdf

- https://ssl4.eir-parts.net/doc/3662/tdnet/2344898/00.pdf

三浦工業、ダイキンアプライドシステムズの株式取得(合弁会社化)を伴うダイキン工業株式会社との資本業務提携

当事者

- 買主: 三浦工業株式会社

- 売主: ダイキン工業株式会社

- 対象企業: 株式会社ダイキンアプライドシステムズ

案件目的

三浦工業とダイキン工業が持つ製品や技術・サービスの事業ネットワークを活用し、工場市場でのカーボンニュートラルの実現に向けた協業を進める。

案件概要

三浦工業は、ダイキン工業の完全子会社である株式会社ダイキンアプライドシステムズの株式を49%取得し、合弁会社化する。さらに、三浦工業はダイキン工業に自己株式を割り当てることで、ダイキン工業が三浦工業の発行済株式の4.67%を取得する。

対象企業概要(事業概要含む)

- 名称: 株式会社ダイキンアプライドシステムズ

- 所在地: 東京都港区港南2丁目18番1号(JR品川イーストビル16階)

- 代表者: 取締役社長 三品 孝

- 事業内容:

- エンジニアリング(冷却加熱設備、冷凍冷蔵設備、危険物倉庫、環境試験設備、クリーンルーム、医薬品・食品工場トータルエンジニアリング及び建築の企画・設計・施工・監理等)

- サービス(保守、オーバーホール、メンテナンス、設備リニューアル、バリデーション支援、フロン漏洩点検)

- ファクトリー機器(産業用空調機器の開発・製造・販売)

- 資本金: 300百万円(2024年3月31日現在)

- 設立年月日: 2004年6月29日

- 純資産額: 14,507百万円(2024年3月31日現在)

- 総資産額: 26,539百万円(2024年3月31日現在)

買収額

147億円

会社(買主)概要

三浦工業株式会社

- 事業概要: 小型貫流ボイラ及び関連機器の製造・販売、メンテナンス事業を中心に展開。国内外でボイラ市場のトップシェアを誇る。

- 代表者: 代表取締役社長執行役員 CEO兼CTO 米田 剛

対象市場・競合状況

- 市場: 主に国内外の産業用ボイラ市場。国内では特に貫流ボイラが主流で、エネルギー効率や省スペース性を求める顧客に支持されている。

- 国内では貫流ボイラの市場シェアが約85%で、その内60%を三浦工業が占める。

- 海外市場では、地域ごとに異なる競合環境があり、米州や欧州ではまだシェア拡大の余地がある。

- 主要競合: クレーバー・ブルックス社(Cleaver-Brooks)やサータス(CERTUSS)社など。

経営課題

- カーボンニュートラル対応: 新エネルギー対応製品(水素・アンモニア・電気など)の開発・提供。

- エネルギーコスト上昇: 高効率なエネルギー提案とコスト管理が求められる。

- 人手不足: 自動化推進や人材育成による対応。

- 海外市場開拓: 法規制や市場特性に応じた戦略的展開が必要。

経営戦略

- 国内成長: 事業領域の拡大とトータルソリューション提案、ワンストップサービスの実現。

- 海外成長: 営業拠点の展開と人材育成を推進し、年平均成長10%以上を目指す。

- 国内: カーボンニュートラル製品の開発、人材育成、IoT基盤構築、エンジニアリング、スーパーメンテナンスの実現。

- 海外: カーボンニュートラル、省エネ、顧客基盤強化、未進出国への展開。

- Cleaver-Brooks社の買収: 幅広い製品ラインナップと技術力を活かし、グローバル市場でのシェア拡大。

- CERTUSS社の買収: 欧州市場における安全性と高効率の製品を活用し、新たな市場開拓。

財務概要

2024年3月期決算:

- 売上収益: 1,596億円(前年同期比+13億円)

- 営業利益: 230億円(前年同期比+11億円)

- 親会社の所有者に帰属する当期利益: 193億円(前年同期比+24億円)

- 1株当たり当期利益: 175円(前年同期比+25円)

- 配当: 55円(中間配当24円、期末配当31円)

2025年3月期見込み:

- 売上収益: 1,755億円

- 営業利益: 256億円

- 親会社の所有者に帰属する当期利益: 214億円

- 1株当たり当期利益: 193円

- 配当: 55円(中間配当24円、期末配当31円)

関連URL

- https://www.miuraz.co.jp/news/2024/05/18986b0e9dba94e427a085689827948c40852580.pdf

- https://www.miuraz.co.jp/news/2024/05/33cf08a0f25806b838c3aa8dcbc1333e0e63aeca.pdf

- https://www.miuraz.co.jp/ir/pdf/66818b78ebf558158b9a4e2735e8f7316ac34a1d.pdf

アピリッツ、Bee2B株式会社の株式の取得(完全子会社化)

当事者

- 買主: 株式会社アピリッツ

- 売主: 間山譲(Bee2B株式会社の代表取締役)

- 対象企業: Bee2B株式会社

案件目的

アピリッツは、企業のデジタルビジネスの変革を支援するために、同領域の事業を営む企業のM&Aに取り組んでいます。今回の株式取得により、顧客の多様化、人員やノウハウの共有、海外における事業展開等が期待でき、より効率的な運営が可能となると考えています。さらに、シナジーの創出により、さらなる事業拡大を見込んでいます。

- 顧客の多様化: Bee2B社の事業領域とアピリッツの「Webソリューション事業」との親和性が高く、顧客基盤の多様化が期待されます。

- 人員やノウハウの共有: Bee2B社が持つ外国人採用やベトナムにおける人材活用のノウハウを共有することで、アピリッツ全体の人材力とノウハウが強化されます。

- 海外における事業展開: Bee2B社のノウハウを活用し、海外市場への展開を加速させることが可能となります。

- 効率的な運営: 両社のシナジー効果により、より効率的な運営が実現し、事業の拡大が見込まれます。

案件概要

アピリッツは、2024年5月31日にBee2B株式会社の全株式を取得し、完全子会社化することを決議しました。完全子会社化後も、Bee2B社の代表取締役は引き続き同社の経営に関与します.

対象企業概要(事業概要含む)

- 企業名: Bee2B株式会社

- 所在地: 東京都港区芝公園3丁目4番30号 32芝公園ビル801

- 代表者: 代表取締役 間山譲

- 設立年月日: 2018年2月22日

- 事業内容: Webサービス、システム開発・構築、運用・保守、コンサルティング等

- 資本金: 10,000千円

- 主要株主: 間山譲(代表取締役)

- 財務状況:2022年1月期: 売上高 116,783千円、営業利益 8,089千円、純利益 18,787千円

買収額

- Bee2B 株式会社の普通株式 150,000 千円

- アドバイザリー費用等(概算額) 27,000 千円

- 合計 177,000 千円

会社(買主)概要(事業概要含む)

株式会社アピリッツは、2000年に設立され、東京都渋谷区に本社を構える企業です。アピリッツは「セカイに愛されるインターネットサービスをつくり続ける」というミッションを掲げ、以下の主要事業を展開しています:

- Webソリューション事業:Webシステム開発

- デジタル人材育成派遣事業:Webエンジニアやデザイナーの育成・派遣

- オンラインゲーム事業:自社ゲームの開発・運営

対象市場・競合状況

アピリッツが属する市場は、デジタルトランスフォーメーション(DX)分野であり、今後も順調に成長が見込まれています。特に、Webソリューション事業とデジタル人材育成派遣事業が成長を後押しする環境が整っています:

- 市場規模: 2022年の市場規模は27,277億円で、2030年には65,195億円に達すると予測されています。

- 主要競合: サンアスタリスク、サーバーワークス、メンバーズ、テンダなどが挙げられます。これらの企業もWebソリューションやデジタル人材派遣を手掛けており、競争が激化しています.

経営課題

- 人材確保と育成: デジタル人材の確保と育成が重要な課題です。特に、デジタルネイティブ世代の継続的な採用と育成が求められています。

- 市場競争: 競合他社との競争が激化しており、差別化が必要です。

- M&Aの実施: 成長戦略の一環として、M&Aを積極的に行う必要がありますが、買収価格の上昇が課題となっています。

経営戦略

- 成長戦略:Webソリューション事業

- M&A戦略:既存事業の拡大のためのデジタル人材の確保を優先し、中期的には新規事業・サービス展開を視野に入れたM&Aを実施します。

- 人的資本投資:従業員の給与水準や各種手当の拡充を行い、人的資本への投資を継続します。

財務概要

2024年1月期の通期決算では、売上高8,427百万円、営業利益599百万円、当期純利益386百万円と、売上・利益ともに過去最高を記録しました. 2025年1月期の業績予想は以下の通りです:

- 売上高: 9,000百万円(前年比106.8%)

- 営業利益: 678百万円(前年比113.1%)

- 当期純利益: 430百万円(前年比111.3%)