東京証券取引所が2024年5月21日に発表した「市場区分見直し後の状況と今後のフォローアップについて」を元にポイントをまとめます。また、当該ポイントを元に考えられるM&Aの方向性についてまとめます。

上場維持基準の経過措置の終了時期や市場再選択の機会提供、企業価値向上のための資本コストや株価を意識した経営の推進、プライム市場やグロース市場における時価総額等推移などを取り上げています。また、M&Aの動向や企業の非公開化の増加についてもまとめます。

はじめに

- 市場区分見直しの実効性向上に向けた施策が議論され、実施されてきた。

- 上場維持基準に関する経過措置の終了時期を明確化し、スタンダード市場再選択の機会を提供。

- 企業の中長期的な企業価値向上を促すため、資本コストや株価を意識した経営の推進、プライム市場における英文開示義務化の決定などが行われた。

- グロース市場の機能発揮に向けた方策の検討も進められている。

上場維持基準に関する経過措置

- 2023年1月に経過措置の終了時期を明確化し、プライム市場上場会社に対してスタンダード市場再選択の機会を提供。

- 2025年3月以後に到来する基準日から本来の上場維持基準の適用を開始し、1年間の改善期間を経ても基準に適合しなかった場合、監理銘柄・整理銘柄指定を経て上場廃止となる。

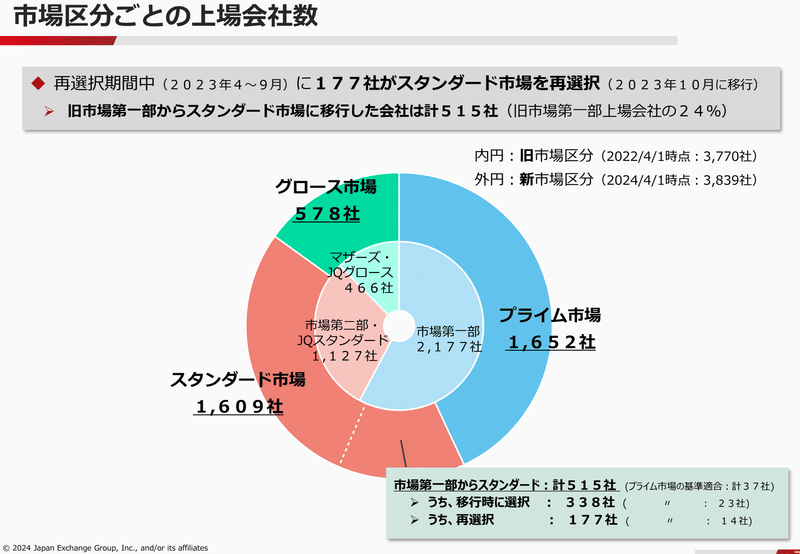

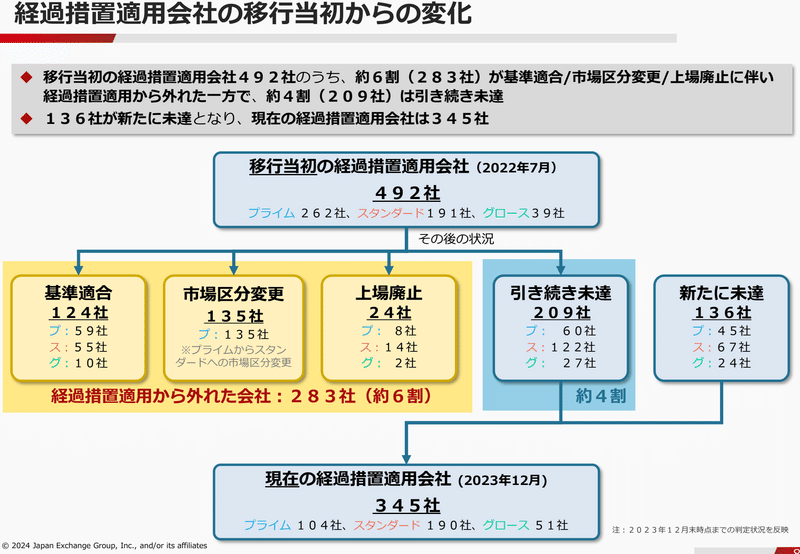

- 再選択期間中に177社がスタンダード市場を再選択し、移行当初の経過措置適用会社492社のうち約6割(283社)が基準適合や市場区分変更、上場廃止に伴い経過措置適用から外れたが、約4割(209社)は引き続き未達。 136社が新たに未達となり、現在の経過措置適用会社は345社。

資本コストや株価を意識した経営の実現に向けた対応

概要

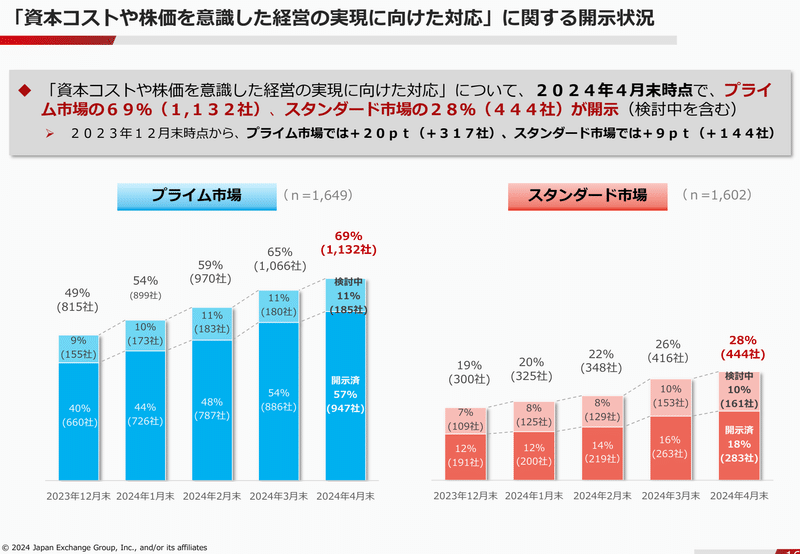

- 2023年3月にプライム市場・スタンダード市場の全上場会社を対象に「資本コストや株価を意識した経営の実現に向けた対応」の要請を実施。

- 2024年4月末時点で、プライム市場の69%、スタンダード市場の28%の企業が開示を行っている。

- 今後、企業の対応状況や投資家からのフィードバックを取りまとめ、実効的な取組みや投資者との建設的な対話を促す方策を検討。

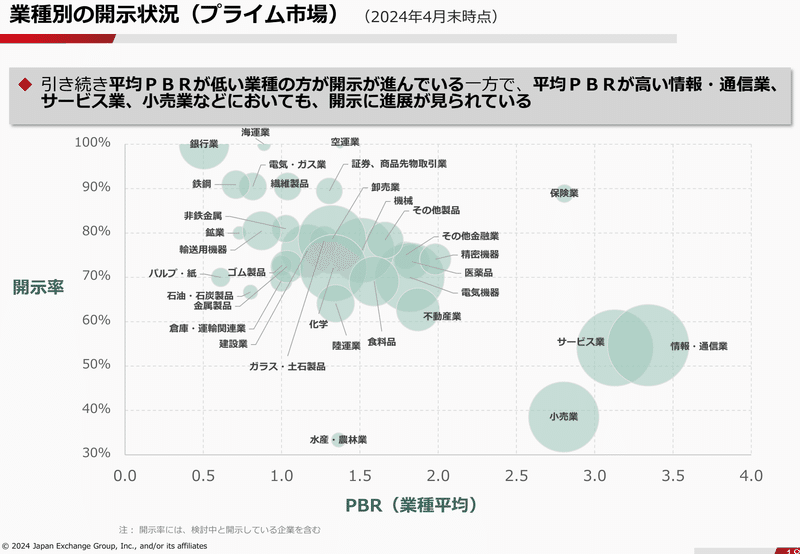

業種別の開示状況(プライム市場)

平均PBRが低い業種の方が開示が進んでいる一方で、情報・通信業、サービス業、小売業などの平均PBRが高い業種でも開示の進展が見られます。

今後のフォローアップ

- 企業の対応状況や投資家からのフィードバックを取りまとめ、実効的な取組みや投資者との建設的な対話を促す方策を検討。

- プライム市場については、開示状況から実質面にシフトし、スタンダード市場についても状況を踏まえてアプローチを検討。

- 夏以降の議論の際には、エクスプレインの状況やその他コーポレート・ガバナンスの状況についても、併せて取りまとめを行う予定

市場区分見直し後の時価総額等の状況

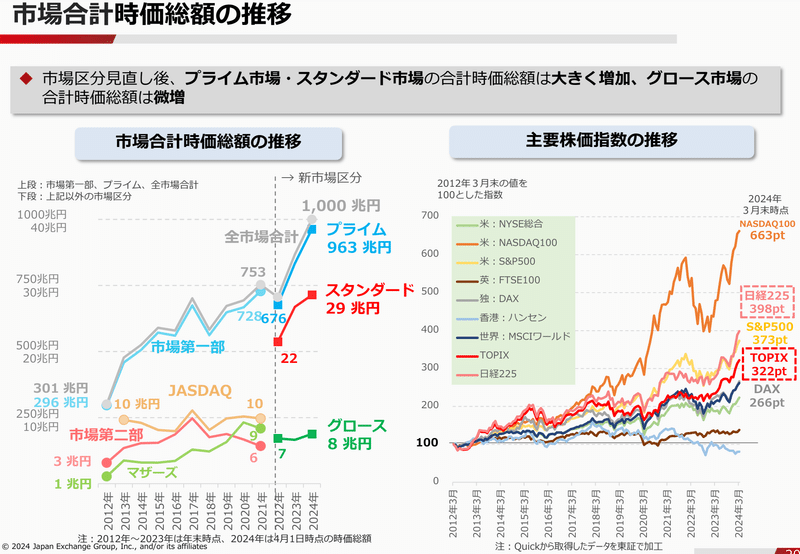

時価総額の推移

- プライム市場とスタンダード市場では、株価上昇や市場区分再選択(プライムからスタンダード)に伴い、相対的に時価総額が大きな企業が増加。

- グロース市場では、新規上場に伴い銘柄数が増加した一方で、時価総額の分布はほぼ変わらず。

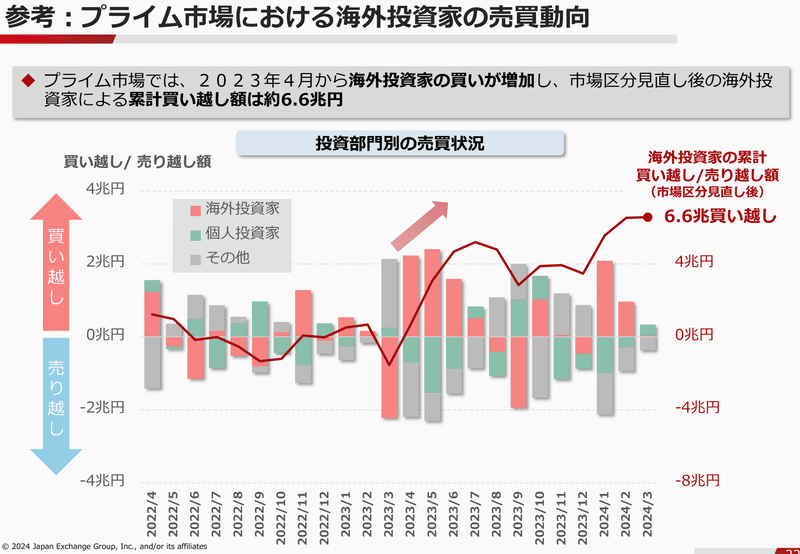

プライム市場における海外投資家の売買動向

- 2023年4月から海外投資家の買いが増加し、累計買い越し額は約6.6兆円。

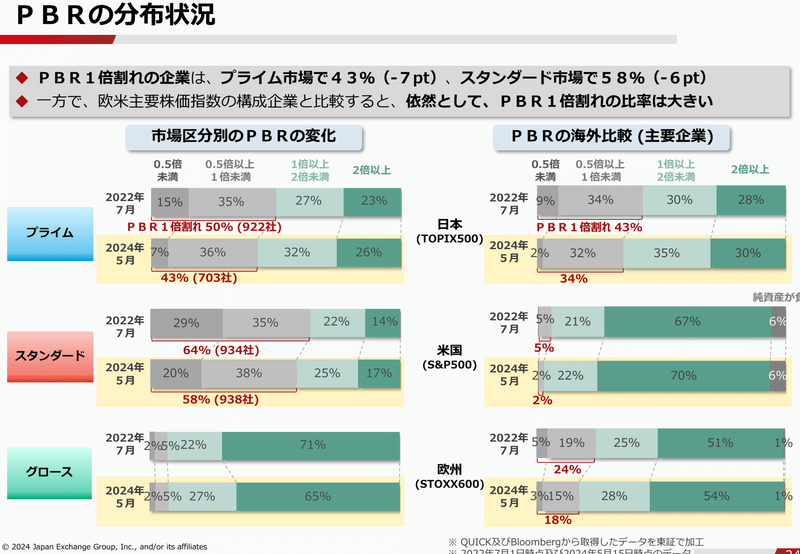

PBR=ROE✖️PERの分布状況

- プライム市場でPBR1倍割れの企業は43%(-7ポイント)、スタンダード市場で58%(-6ポイント)。欧米主要株価指数の構成企業と比較すると、依然としてPBR1倍割れの比率は大きい。

- ROE8%未満の企業はプライム市場で45%、スタンダード市場で59%。欧米主要株価指数の構成企業と比較すると、ROE8%未満の比率は依然として大きい。

- PER15倍未満の企業はプライム市場で64%から54%に低下、スタンダード市場で74%から70%に低下。欧米主要株価指数の構成企業と比較すると、依然としてPER15倍未満の比率は大きい。

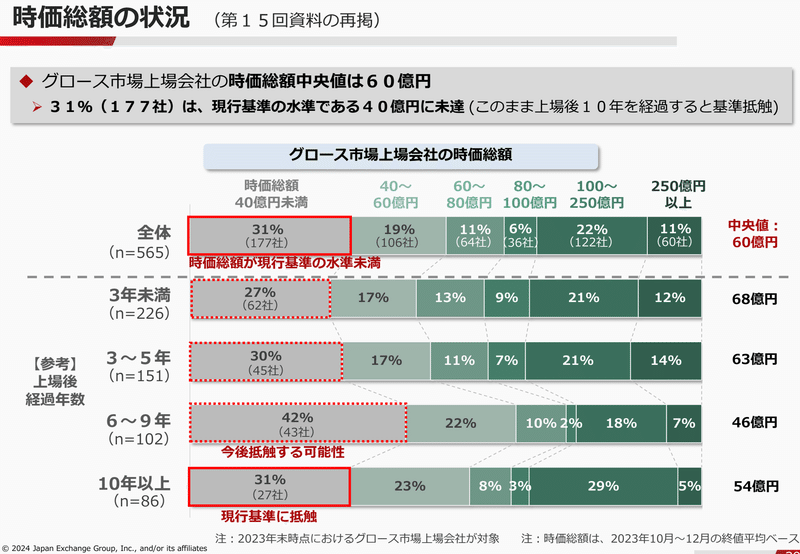

グロース市場の状況

- IPO社数は市場区分見直し後も年100社前後で推移し、7割程度はグロース市場に上場。

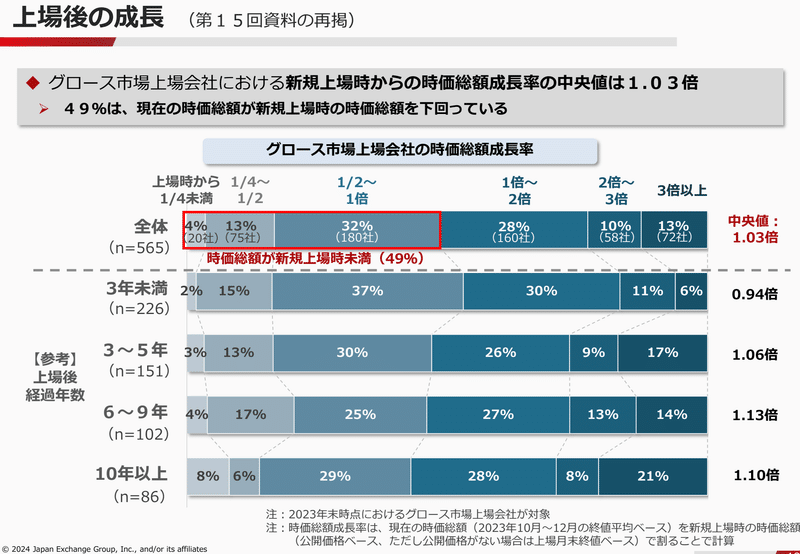

- グロース市場上場会社の時価総額の中央値は約60億円で、グロース市場上場会社における新規上場時からの時価総額成長率の中央値は1.03倍。約半数は新規上場時から時価総額が成長していない。

- グロース市場の更なる機能発揮に向けて、上場理由等の開示の促進、上場準備に関する正しい理解の促進、投資者への積極的な情報発信の促進、機関投資家への情報発信の支援などの施策が推進される。

考えられるM&Aに向けた動き

東京証券取引所の市場区分見直しや上場維持基準の厳格化に伴い、企業はM&Aを通じて基準適合や企業価値向上を目指す動きが強まっています。

M&Aを動かす要因

- 資本コストや株価を意識した経営: 企業価値向上の取組み: 東証は、企業に対して資本コストや株価を意識した経営を促進しており、これにより企業はM&Aを通じて資本効率の向上や企業価値の最大化を図る動きが強まっています。

- 英文開示の拡充: グローバルな投資家との対話: プライム市場における英文開示の義務化により、グローバルな投資家との対話が促進され、これがM&Aの活発化に寄与しています。

今後の展望

- 改善期間終了後の対応: 基準未達企業は、改善期間終了後に基準適合を目指すため、M&Aを通じて企業再編や成長戦略を実行する可能性が高いです。

- 成長企業の支援: グロース市場では、上場企業の成長を支援するため、M&Aを通じた資本調達や事業拡大が期待されます。

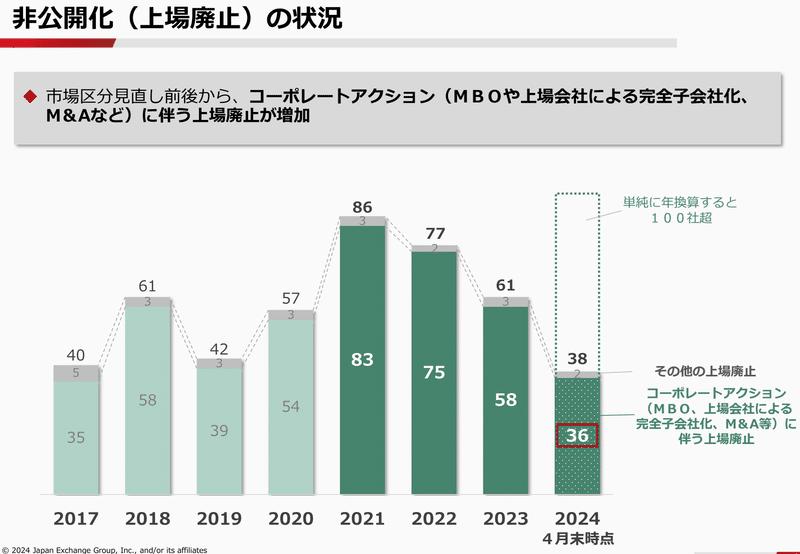

- 非公開化: 市場区分見直し前後から、コーポレートアクション(MBOや上場会社による完全子会社化、M&Aなど)に伴う上場廃止が増加。2024年は100件相当に伸長すること見込まれる

引用

- https://www.jpx.co.jp/equities/follow-up/nlsgeu000006gevo-att/mklp770000007bcn.pdf