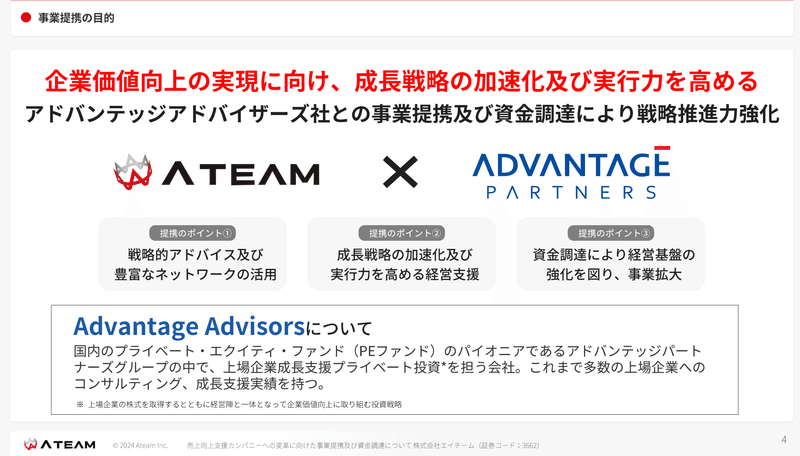

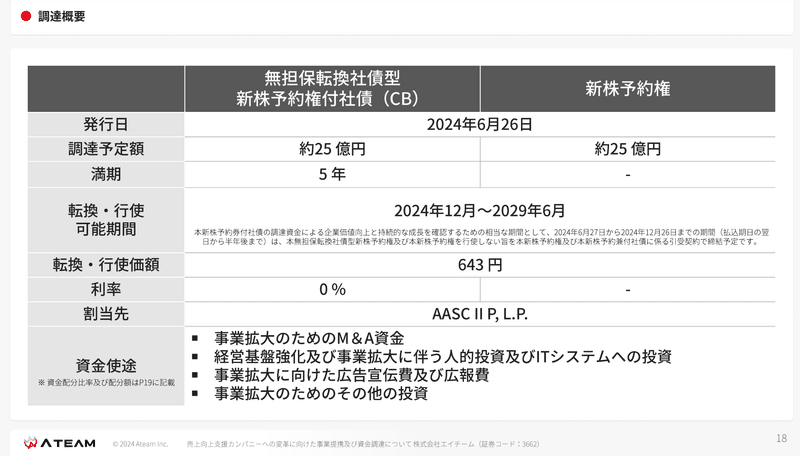

直近で、エイチームがAdvantage Advisorsを引受主体として資金調達を実施しました。

計50億円を調達し、戦略実施に向けた投資資金として活用する予定です。

エイチームの本資金調達の概要については、下記をご確認ください。

このような上場会社に対する投資会社による投資は、PIPEs(Private Investment in Public Equity)と呼ばれています。

このように呼ばれていますが、基本的には第三者割当増資です。

そこで、そもそも「PIPEs」とは何なのか、を「What is a Private Investment In Public Equity or PIPEs?」の記事をもとに解説します。

PIPEsとは?

PIPEsの概要

- すでに株式市場に上場している企業が、大口投資家から非公開で資金調達をする方法

- 大口投資家は割引価格で株式を購入できる

- 企業は迅速かつ簡便に資金調達が可能

- 投資家は割安な株式購入や分散投資の機会を得られる

- コスト削減、迅速な資金調達、新たな投資家の誘致、リスク軽減、情報開示の制限、迅速な手続きなどのメリットがある

- 一方で、既存株主の株式価値の希薄化や、割引価格での株式売却による市場の認識への悪影響などのデメリットも存在する

株主への影響

- 認定された個人投資家が、制限付きの新株を公開企業から直接購入

- 新株発行による既存株主の所有割合の低下(株式希薄化)や、市場価値以下の価格での株式発行による既存株主の株式価値の低下などの課題も

- 株式の流動性が低いため、投資家が保有株式をすぐに売却できない可能性も

将来展望

- 経済の低迷期や不確実な時期において、引き続き戦略的な選択肢として活用される見込み

- 市場の混乱に対応するために企業が迅速に資金を調達する手段として、PIPEsの適応性を示す好例

- 今後、規制の動向、市場の力学、投資家の選好などを注視していくことが重要

メリット

企業側のメリット

- 必要な資金に迅速にアクセスできる

- 従来の株式資金調達方法と比較して時間と費用を節約できる

- 価格設定と構造の柔軟性が高い

投資家側のメリット

- 割引価格で上場企業の株式を取得できる

- 流動性が高く、希望に応じて市場で売却できる

- 優先株や転換社債には償還優先権が付いていることが多く、普通株式と比較してリスクが低い

まとめ

PIPEsは、企業が迅速かつ柔軟に資金調達を行うための有効な手段である。一方で、既存株主への影響や規制環境の変化など、考慮すべき点も存在する。企業は、自社の状況や市場環境を慎重に分析し、PIPEsの活用を検討する必要がある。

PIPEsの日本企業における活用の期待と課題

PIPEsとは、上場企業が機関投資家などから私募により資金調達を行う手法です。日本企業においては、新株予約権付社債(CB)や新株予約権(ワラント)を組み合わせたものが一般的です。

日本企業におけるPIPEs活用の期待

- 迅速な資金調達:

- PIPEsは、公募増資と比較して手続きが簡素化されており、迅速な資金調達が可能です。

- 特に、成長資金の調達や財務基盤の強化を急ぐ企業にとって有効な手段です。

- 既存株主への希薄化抑制:

- PIPEsは特定の投資家に対して私募で行われるため、既存株主への株式の希薄化を抑制できます。

- 戦略的提携:

- PIPEsの投資家として事業会社を迎えることで、資金調達だけでなく、事業提携や業務提携など、戦略的な関係構築も期待できます。

日本企業におけるPIPEs活用の課題

- 投資家層の限定:

- PIPEsは機関投資家など、特定の投資家層に限定されるため、資金調達先の選択肢が限られます。

- 株価への影響:

- PIPEsは、一般的に時価よりも低い価格で新株予約権が付与されるため、既存株主にとっては株価の下落要因となる可能性があります。

- 情報開示:

- PIPEsは私募であるため、公募増資と比較して情報開示が限定的になる場合があります。

- 透明性の確保が求められます。

- 投資家保護:

- PIPEsは、機関投資家など、特定の投資家層に限定されるため、投資家保護の観点から規制が強化される可能性があります。

まとめ

PIPEsは、迅速な資金調達や戦略的提携など、多くのメリットがある一方、株価への影響や投資家保護などの課題も存在します。日本企業においては、これらのメリットと課題を十分に理解した上で、PIPEsの活用を検討する必要があります。

(参考)新株予約権・新株予約権付社債を用いたファイナンスの設計

新株予約権および新株予約権付社債(以下、CB)は、上場企業が資金調達を行う際に利用される一般的な手段です。これらを用いたファイナンスは、迅速な資金調達や希薄化の抑制、戦略的提携といったメリットがある一方で、株価への影響や複雑な条件設定など、注意すべき点も存在します。

新株予約権を用いたファイナンス

新株予約権とは、将来、特定の価格(行使価格)で新株を取得できる権利のことです。第三者割当増資やライツ・オファリングなどで利用されます。

設計のポイント:

- 行使価格の設定: 市場株価や将来の株価見通しなどを考慮して設定します。

- 行使期間の設定: 資金調達のタイミングや投資家のニーズに合わせて設定します。

- その他の条件: 割引率、ロックアップ期間、償還条項などを設定する場合があります。

新株予約権付社債(CB)を用いたファイナンス

CBは、社債と新株予約権が組み合わされた金融商品です。投資家は、社債の利息を受け取りながら、将来、新株を取得する権利も得られます。

設計のポイント:

- 転換価格の設定: 市場株価や将来の株価見通しなどを考慮して設定します。

- 転換期間の設定: 資金調達のタイミングや投資家のニーズに合わせて設定します。

- 利率の設定: 市場の金利水準や社債の格付けなどを考慮して設定します。

- その他の条件: コールオプション、プットオプション、強制買戻条項などを設定する場合があります。

留意点

- 株価への影響: 新株予約権やCBが行使されると、株式の希薄化が生じ、株価が下落する可能性があります。

- 複雑な条件設定: 新株予約権やCBには、様々な条件が付されることがあります。これらの条件を十分に理解し、適切に設定することが重要です。

- 法規制の遵守: 会社法、金融商品取引法、取引所規則などを遵守する必要があります。専門家のアドバイスを受けることが望ましいです。

まとめ

新株予約権やCBを用いたファイナンスは、適切に設計することで、企業の資金調達を効果的に支援することができます。しかし、その複雑さやリスクを十分に理解し、専門家のサポートを受けながら慎重に進めることが重要です。