「まーくん」

「価値評価を行う」ステップは、M&Aの事前検討期間において、「DDを実施する」ステップの次に取り組みます。

DD終了後に実施するというよりは、DDと同時並行で実施します。DDで得た対象企業・事業に関する情報を価値評価分析で織り込んでいきます。

このステップのまとめ

このステップのまとめ

M&Aにおける価値評価は、取引の対象となる企業や事業の価値を評価し、最終的な取引価格決定に向けた交渉を行うための前提となる、非常に重要なステップです。必ずしもこのステップで算出された価値が、取引価格となる訳ではありません。最終的な契約書における価格は、譲渡主と譲受主の協議・交渉によって決定します。

協議・交渉の過程において、価値評価の考え方全てを双方に開示する必要はありませんが、どういったポイントを重要な価値評価の前提にしているか、そこに納得感を持たせられるかは、自身にとって優位な方向に持っていく過程では非常に重要とんます。

ここでは、価値評価に関する基本的な考え方と内容を理解すると共に、特に譲受主(買主)側で投資判断として有用な評価指標を紹介します。

各ポイントの解説

各ポイントの解説

✔ 交渉に向けた詳細な価値評価を行う

価値評価分析という観点では、基本合意前か交渉期間中による評価手法自体の考え方に大きな違いは存在しません。

異なる点としては、その時点で得られている情報の量です。交渉期間中の価値評価は、この期間で評価した結果に基づき最終的な価格交渉が行われるため、デュー・ディリジェンス(DD)で検出したリスクやシナジー等の項目をより精緻に定量化して織り込んでいくことが必要となります。

また価値評価を行うだけでなく、その扱いが最終契約書にも反映されているか、譲受後の事業運営計画と平仄が取れているかなど、多面的な検討を束ねて管理・推進することも重要となります。

✔ 「価値」と「価格」の違いを理解する

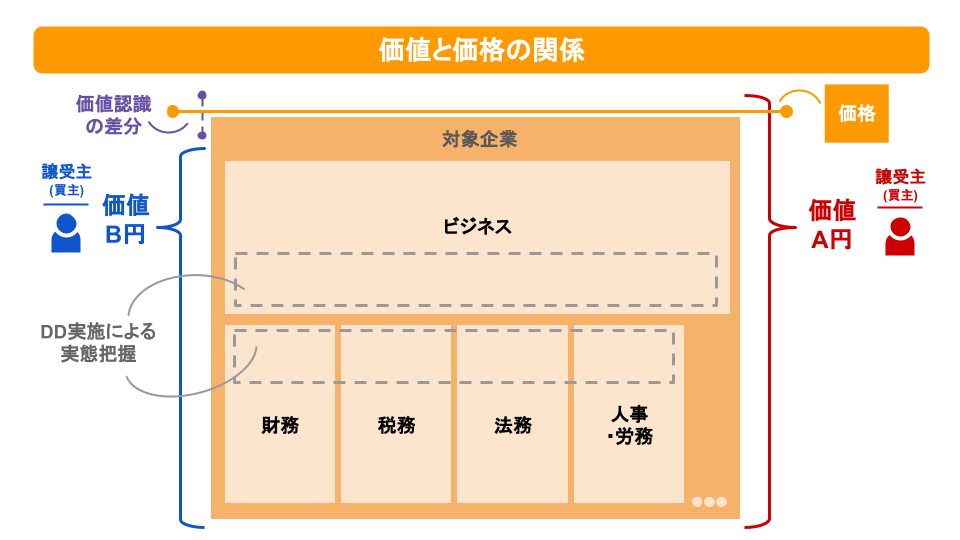

「価値」と「価格」は、M&Aにおいても混同されやすい概念です。人によって見方が異なる結果、譲受主と譲渡主の間で対象企業・事業が持つと考えられる「価値」は異なるのが前提ですが、同一の取引においては「価格」は当事者間の交渉を踏まえ、最終的に一つに決まります。

「価値」は、例えば株式譲渡の場面においては「譲り受ける、譲り渡す株式の価値をどのように算定するか」「株式の価値の源泉となっている対象企業の価値をどのように評価するか」ということを遡って分析していくプロセスになります。

そこでは、対象企業のビジネスとしての魅力だけでなく、ビジネスを支える要素として財務、税務、法務等にまつわる実態を把握する必要があります。

つまり、企業概要書(IM)でより魅力的な説明が記載されてたり、外部の評判が良いとしても、最終的に資金を拠出する判断をするものとして、「何を・いくらで・どのように」譲り受けるのかを具体的に把握する必要があります。

そのプロセスが、DDという調査プロセスであり、調査に基づき「価値」を算定することが価値評価分析(バリュエーション)であり、諸々の条件交渉を踏まえ、最終契約締結に至るという流れになります。

そのため、価値評価分析にあたっては、実態収益力や財務状況を理解することが非常に重要になります。特に中小企業の決算書は、必ずしも実態を適正に表すように作成されていることが常ではないため、(予算とのバランスを鑑みながら)出来うる限りのDDを行い、実態把握に努めることが肝要です。

✔ 価値の関係性を理解する

「価値評価」と一言に言われることが多いですが、「価値」が示すものに区分があるため、その違いを知っておくと、会話の認識にずれが生じにくくなります。

企業価値は、企業の事業活動により生み出される価値である「事業価値」に、事業以外で使われる資産・負債を加えたものです。一方、株式価値は企業価値のうち株主に帰属する価値で、企業価値から純有利子負債を引いて導き出されるものです。このように、二つの言葉の雰囲気は似ているものの、指し示す内容は異なります。

| 区分 | 概要 |

|---|---|

| 事業価値 | 事業活動により生み出される価値 |

| 企業価値 | 事業価値に、事業以外で使用される資産等を加えた企業全体の価値 |

| 株式価値 | 企業価値から純有利子負債を引いた株主に帰属する価値 |

✔ 価値評価分析の概要を理解する

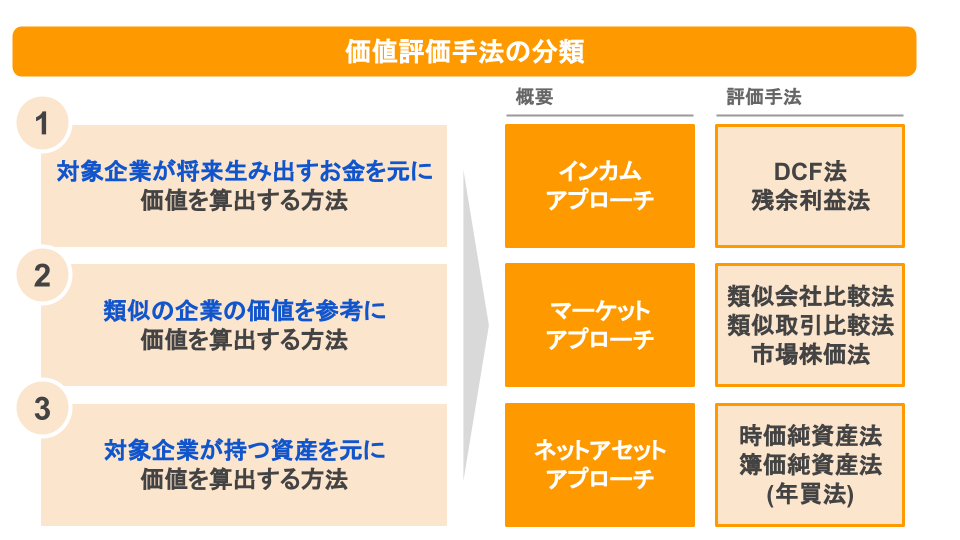

価値評価分析には大きく分けて、3つの手法が存在します。

- 対象企業・事業が将来生み出すお金を元に価値を算出する方法

- 類似の企業・事業の価値を参考に、対象企業・事業の価値を算出する方法

- 対象企業・事業が持つ資産を元に価値を算出する方法

どの手法が最も良いというものではありません。一長一短が存在するので、様々な手法をできれば比較検討しながら、取引対象企業・事業の価値の目線を作っていくことが肝心です。

1はインカム・アプローチと呼ばれるもので、代表的なものにはDCF法という評価手法があります。これは事業計画を元に、将来のお金の出入りを計算し、現在の価値に直すといくらになるかを計算するものです。

計画を詳細に作ることで、対象企業・事業特有の価値を織り込むことができるメリットがあります。一方で、詳細に作れる分恣意性が存在したり、細かい計算方法がやや難解な部分もあります。

2はマーケット・アプローチと呼ばれるもので、代表的なものには類似企業比較法という評価手法があります。これは対象企業・事業と類似の事業を行っている上場企業を複数選定し、その企業の価値(≒時価総額)を元に、対象企業・事業の価値を算出するものです。

例えば、類似企業群の時価総額は利益のX倍(という中央値)なので、対象企業の利益に対してX倍を乗じたものが、対象企業の時価だと算出するものです。上場企業の株価は市場での流通に伴い客観性があるとされており、比較的客観的な評価手法とされていますが、類似企業の選定自体に恣意性が入る部分があります。

3はネットアセット・アプローチと呼ばれるもので、(簿価・時価)純資産法、また中小企業の事業承継・M&Aでは年買法と呼ばれるものが存在します。

これは前者のものは対象企業・事業の純資産に基づき価格を算出する手法で、後者のものはそれに加えて営業権を上乗せする手法です。営業権は営業利益の2~3倍とすることが慣例となっています。

ネットアセット・アプローチの手法(特に純資産法)は、計算が簡単、客観性を有するというメリットはありますが、対象企業・事業の将来の価値を織り込みづらい点がネックとなっています。

✔ 価値評価を行う(DCF法)

ディスカウントキャッシュフロー法(DCF法)を用いるにあたっては様々な前提となる考え方や実務事例を理解することが必要となりますが、経営者自身が細かい考え方を必ずしも知っておく必要はありません。一方で、基本的な計算式や考え方を知っておくと、交渉を有利に進めるようなヒントを得られる場合があります。

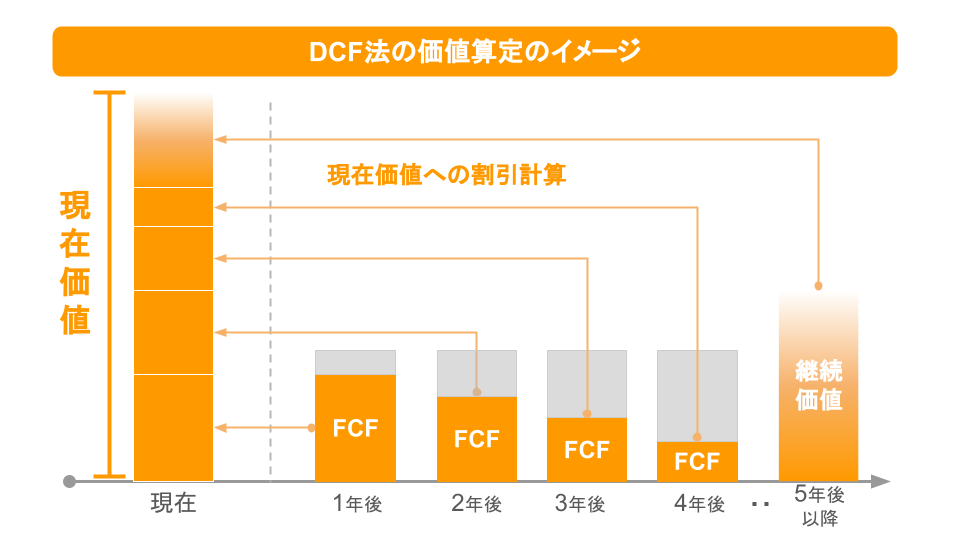

DCF法を理解する上では、フリーキャッシュフロー(FCF)というものを理解しておくと良いです。つまりは、会計上の損益に基づき価値を算出するのでなく、実際のお金の動きに基づいて算出を行います。

特にフリーキャッシュフロー(FCF)は、「実際に営業し獲得したお金(営業CF) ー 設備投資等の投資活動によるお金(投資CF)」の計算式で算出されるということを覚えておいてください。

上記計算式で算出されるFCFを、事業計画の各期間分算出します。事業計画以降の期間分は累計したらこの位であろうという価値を算出します。

最終的に各期間で算出されたFCFを現在の価値に直したものが、いわゆる事業価値となります。

✔ 価値評価を行う(類似企業比較法)

類似企業比較分析は、評価対象企業と業務内容や規模が類似している上場企業を選定し、その企業の市場データを基に評価対象企業の価値を推定する方法です。

具体的な計算方法としては、選定した類似上場企業の財務指標(例:株価収益率(PER)、企業価値/EBITDA比率など)を用いて、評価対象企業の同等の財務指標に適用し、その結果から企業価値を算出します。

利点としては、実際の市場情報を基にした客観的な評価が可能であったり、類似企業の財務データが利用可能であれば、相対的に評価が容易に行えるという点がありますが、一方、真に比較可能な類似企業を見つけることが困難である場合があったり、市場の変動により類似企業の財務指標が大きく変動する影響を受ける場合がある点には留意が必要です。

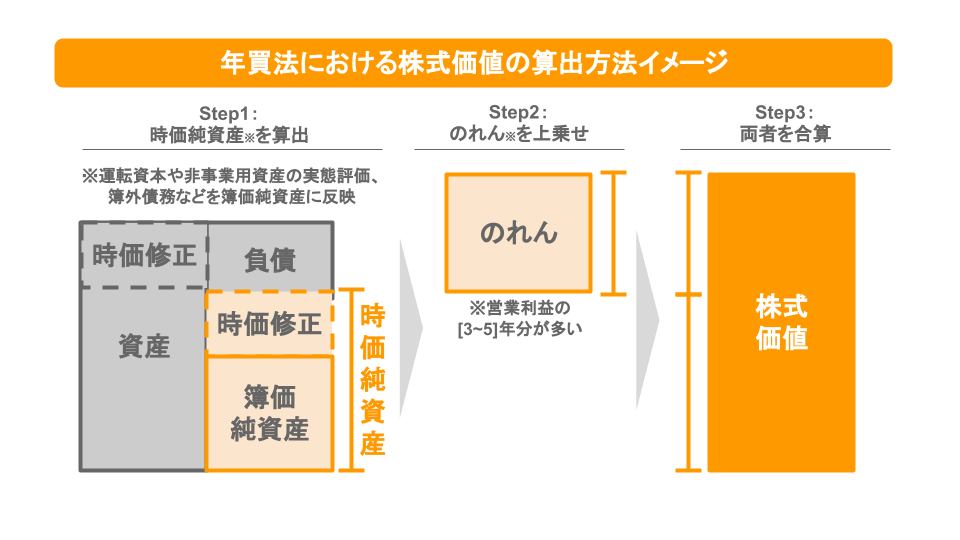

✔ 価値評価を行う(年買法)

年買法(年倍法)は事業承継、M&Aにおける企業価値の算定手法の一つであり、これまで実務刊行として採用されていた経緯に加え、その簡便性と理解のしやすさから、特に中小企業のM&A取引において採用されている場合があります。

この方法では、企業の時価純資産に数年分の営業利益を加算して企業価値を求めます。算定に当たっては、営業利益に乗じる年数は一般的に3年から5年が用いられ、この年数の選択には主観が影響します。

年買法は、純資産の価値に加えて、企業の技術やブランド価値など無形資産や将来の収益能力をのれんとして反映させることができます。

ただし、この方法には主観的要素が多く含まれ、計算の根拠がファイナンス理論に基づかないため、算出される企業価値の正確性には限界があります。そのため、年買法を用いる際には、他の価値評価手法との併用や、当事者間での評価額に関する合意形成が重要になります。

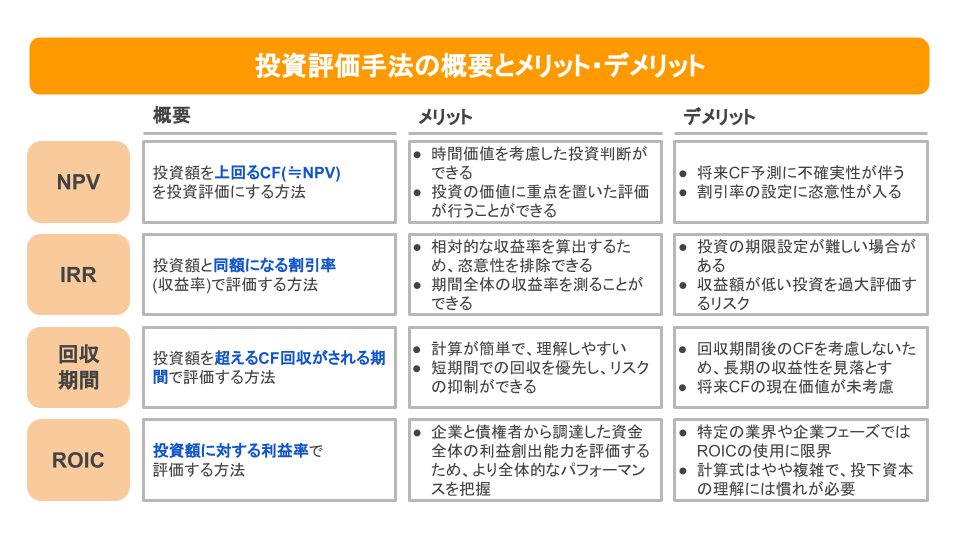

✔ 投資評価を行う

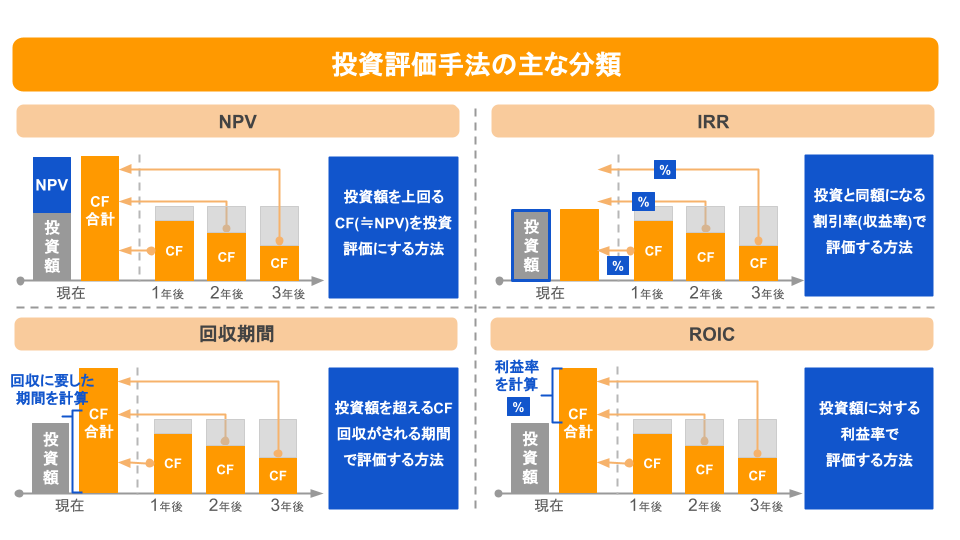

投資評価は、M&Aに限らず事業やプロジェクトに対する投資が、期待されるリターン(利益やCF)に見合うかどうかを判断するプロセスです。

投資評価手法には様々な手法が存在し、必ずしも全ての案件で全ての手法用いた投資評価を行うわけではありませんが、投資評価手法の考え方を知っていると、検討が行いやすくなります。

ここでは、正味現在価値法(NPV)、内部収益率(IRR)、回収期間法、ROIC法という投資評価指標を紹介します。

- 正味現在価値(NPV): 未来のキャッシュフローを現在価値に割り引いた合計。NPVはプロジェクトの価値を示す

- 内部収益率(IRR): 投資プロジェクトの利益率を示します。この率で現在価値の合計がゼロになる収益率を意味する

- 回収期間法:投資資金が何年で回収できるかを計算する方法。具体的には、投資額を年間のキャッシュフローで割り、投資資金の回収期間を算出する

- ROIC(Return On Invested Capital):投下資本利益率とも呼ばれ、企業が投資資本(自己資本と他人資本の合計)を元に、どの程度効率的に利益を生み出しているかを示す指標

NPVは将来のCFを現在価値に割り引いて総和し、そこから投資額を引くことで、投資が生み出す余剰の価値を計算します。NPVがプラスならば投資は価値があるとされ、マイナスならば投資を見送るべきと判断されます。

NPVは投資の規模を考慮できるため、特定の収益率よりも実際に得られる収益額を重視する場合に有効です。一方、NPVの計算においては、適切な割引率の設定が重要であり、割引率に恣意性が入りやすいという注意点も存在します。

IRRは投資が生み出す収益率を基に評価を行い、特定の収益率で投資の純現在価値がゼロになる点を求めます。IRRはその値自体を比較評価します。

IRRは割引率の設定に関わる不確実性が少ないという利点がありますが、IRRには複数の解が存在する可能性があり、その解釈には注意が必要です。

投資判断では一般にNPVをメインの指標として使用し、IRRを補助的な情報として参考にすることが多いです。予算が限られている場合や、複数の投資案件を比較する際には、収益率の高さを優先してIRRを利用することもあります。それぞれの指標のメリットとデメリットを理解し、投資の状況に応じて適切に使い分けることが重要です。

回収期間法は、投資した資本が将来のCFによってどの程度の期間で回収できるかを評価する方法です。そのシンプルさから理解しやすく、投資回収の速さを直感的に把握できる利点があります。ただし、回収期間が短いプロジェクトを優先する指標であるため、長期の収益性や投資後のCFを過小評価するリスクがあります。

ROICは、企業が投資した資本に対してどれだけの利益を生み出しているかを示す指標です。これにより、企業の資本配分の効率性を評価することが可能になります。

よくある失敗事例

よくある失敗事例

よくある質問

よくある質問

価値評価分析は何を行えば良いですか?

その時点で得られる情報や対象企業・事業の性質によって異なります。DDの際には対象企業の事業計画を入手できていることが通常ですが、その前のプロセスでは情報を入手できていない場合もあります。

例えば、類似企業比較分析を先行して行い、DCF分析ができる情報が揃い次第、DCF分析を実施した上で、DDの結果を反映していくといった流れが一般的です。