「まーくん」

「取引の事前検討を行う」ステップは、M&Aの事前検討期間において、「相手方を見つける」ステップの次に取り組みます。

相手方を見つけたら、基本条件の合意に向けて、これまでに把握している情報に基づいて対象企業や事業の価値を分析し、ストラクチャーを検討するなど、取引の大枠の条件を検討していきます。

このステップのまとめ

このステップのまとめ

M&Aでは、対象企業・事業の価値を評価し、取引の価格目線やストラチャーなど望ましい取引条件を決定する過程が重要です。この過程を通じて、相手方との初期的な協議に向けた準備を行います。

評価は、市場のポジショニング、財務状態、成長性や収益性などを考慮して行われます。交渉では、買収価格だけでなく、雇用維持や事業の持続性に関する条件も考慮に入れる必要があります。

差し迫っている本格的な検討に向けて、入念な下準備と戦略的なアプローチを検討することが重要です。

各ポイントの解説

各ポイントの解説

✔ 取引条件を事前検討する

M&Aの実施目的に沿って対象企業・事業の候補をリストアップし、相手方に対し初期的なアプローチを行います。相手方が決まると、意向表明を行う場合もあれば、トップ同士の面談に移るという流れとなり、いずれにせよ取引の基本条件を決めていくことが必要となります。

譲受主側は企業概要書(IM)等の情報を元に、取引価格やストラクチャーの当初希望を決めていきます。取引価格を決めるにあたっては、初期的な価値評価分析を行います。

上記で検討した取引の主要希望条件を元に、意向表明書(LOI)を作成し提出、あるいはトップ面談に臨む過程で、タームシートの作成または基本合意書(MOU)を締結していく形となります。

✔ 初期的な価値評価分析を実施する

次に最も重要な取引条件の一つである取引価格を検討していくにあたって行う、初期的な価値評価分析のポイントについて説明します。

M&Aにおける価値評価は、市場環境の評価、事業の競争優位性の確認、競合他社との比較などのビジネス側面に加えて、財務基盤の分析と将来の成長予測等に基づいて行われます。

価値評価分析のプロセスは、企業の価値を定量化し、公正な価値を設定するために重要なプロセスです。この評価によって導き出される価値は、両社間の交渉の基礎となるため、非常に重要です。

譲渡主側にとっては、対象企業・事業の成長が今後も見込まれる、収益基盤が安定している、譲受後も運営が十分に継続できる強みを持っているなど、譲受主がM&Aを行うことで成長ができるというイメージを持ってもらうことが重要です。

譲受主側にとっては、企業概要書の内容を踏まえつつも、現実的なシナリオ予測や保守的な調整など、適切なリスク評価となるような分析が必要です。

また、事前に価値を算出することで譲受主側で取得資金の調達が必要な場合に、金融機関への相談を早期に開始することが出来ます。M&A検討プロセスが進んだ最終契約時に「資金がない・借りられない」といった状況になると困る自体になるので、早期に相談を開始することで、調達リスクを可能な限り低減することにも繋がります。

事前に初期的な価値評価を行うことで、お互いが今後の基本合意や最終契約締結に向けた交渉を円滑に、また合理的に進めることができます。

✔ 事前の取引価格目線を想定する

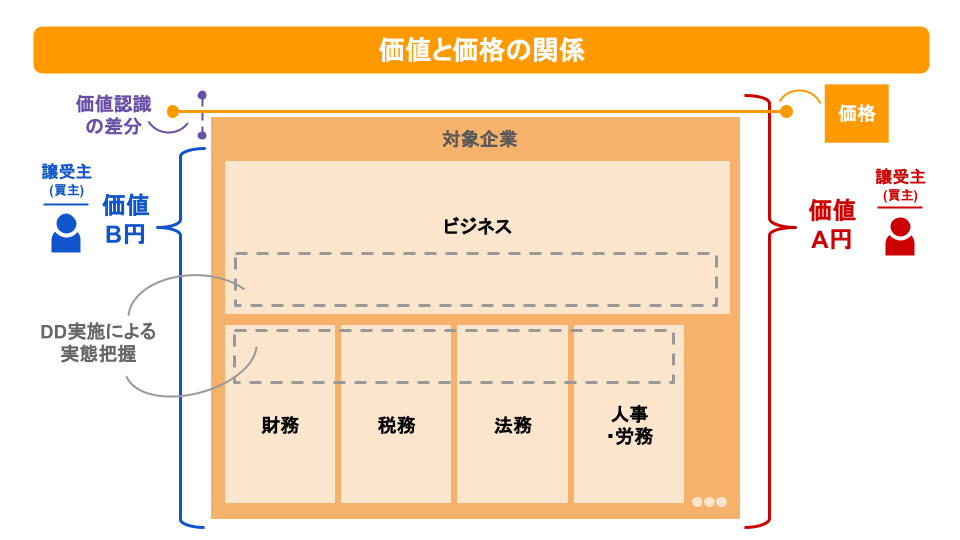

よく混同されるのが、M&Aにおける価値と価格の違いです。価値評価分析で算出される価値は、価格に関する条件提示や協議・交渉を行うにあたっての参考値を算出するもので、価格ではありません。

価格は、評価された価値を元に、互いの意思を反映しつつ、最終的には譲渡主や譲受主の間の交渉により決定されます。

必ずしも価値=価格である必要はありませんが、一般的な方法により算出される価値と価格が乖離していると、M&A検討自体が始まらない、交渉段階で決裂する可能性は高くなります。

✔ 取引ストラクチャーを事前検討する

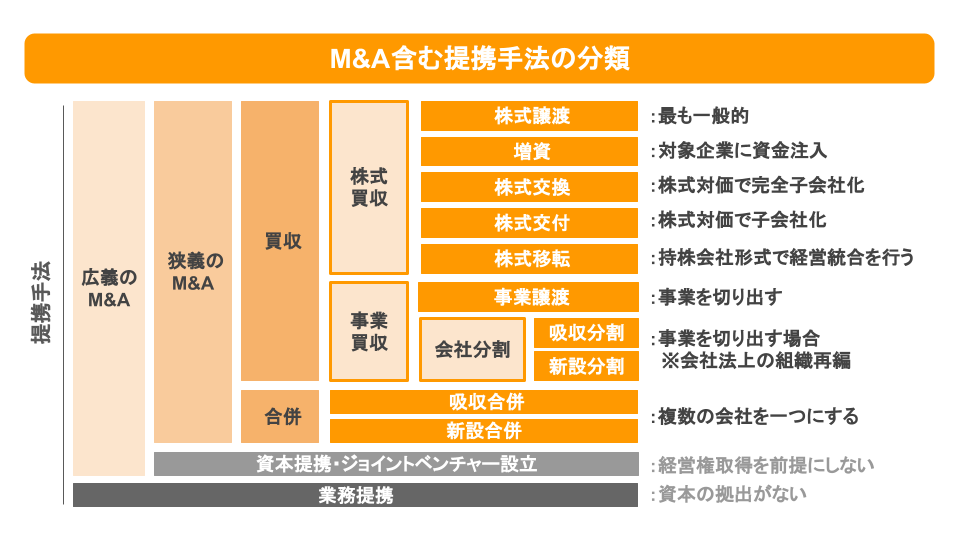

対象企業・事業の譲渡に向けては、想定価格を決めるだけでなく、何を譲渡するか、ストラクチャーと呼ばれる取引条件を決定することが重要です。

一般的には株式譲渡と呼ばれる、対象企業の株式を譲渡することが多いです。

他には譲り受ける企業・事業内に存在する潜在債務等のリスクを遮断するために事業譲渡や会社分割といった方法も存在します。それ以外にも会社法という法律に基づく組織再編の手法が存在します。

スキームは譲渡主、譲受主の交渉の中で最終的には決定されますが、決定するにあたっては譲渡背景や譲受目的、法務・労務、会計・税務等の様々なポイントを総合的に考えた上で検討します。

スキームの決定が複雑になる場合には、M&Aアドバイザーや外部専門家からのアドバイスは必須とも言えるほど、慎重に検討することが肝要です。検討の誤りや漏れが存在すると、取引後に様々な不利な影響が発現するリスクが高まります。

また、組織再編の手法を中心に法律で要求されている手続きが存在し、実務的にも複雑なステップを踏むことが必要になるので、そのような側面からもアドバイスを受けることが重要になります。

✔ セラーズDDを実施する

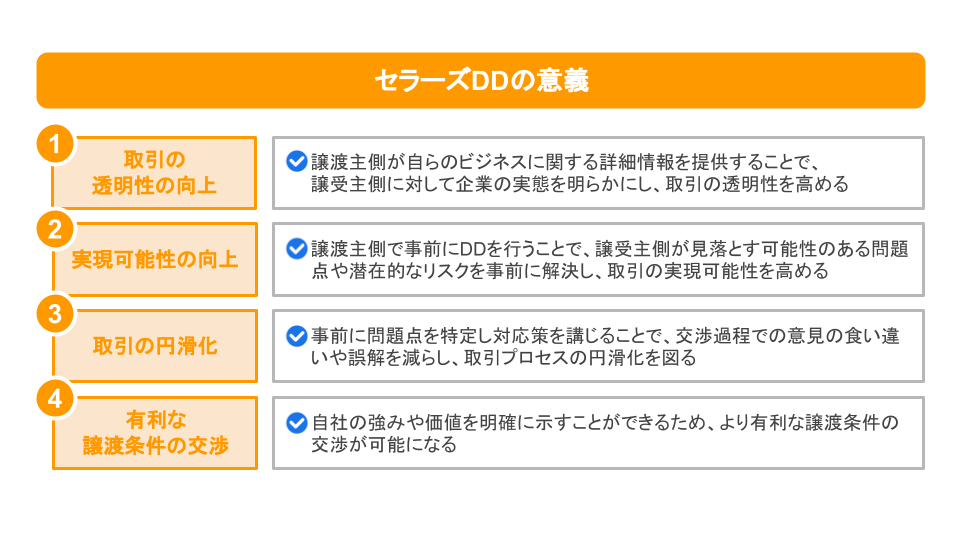

セラーズDD(デュー・ディリジェンス)は、M&A取引において譲渡主が対象企業・事業に対して行う調査プロセスです。

必須のプロセスではありませんが、セラーズDDを通じて、譲渡主は対象企業・事業の価値をより正確に理解し、譲受主への企業概要書(IM)における情報提供を効率化し、取引をスムーズに進めることが可能になります。

また、全体を俯瞰して調査することにより、譲渡時の価値を高めたり、 M&Aに向けた事前の課題対応を行うことができます。

具体的にはビジネス、財務、会計・税務、法務面の分析を含む広範なレビューを行い、企業の強み、弱み、ビジネスフロー、価値の源泉を明らかにします。調査過程では譲受側が基本合意後に行うDD同様、会計士・税理士、弁護士等の外部専門家を活用するケースもあります。

セラーズDDを通じて、対象企業・事業の真の価値を正しく評価されやすくなり、交渉過程での説明負担が軽減され、最終的な取引条件において有利な立場を確保することにも繋がります。譲渡を行う上では必須のプロセスではありませんが、事業承継、M&Aの成功確率を上げるために有用な手段の一つであることを理解しておきましょう。

よくある失敗事例

よくある失敗事例

よくある質問

よくある質問

初期的価値評価で算定した株式価値を、そのまま取引価格として使わないといけないか?

取引そのまま取引価格として使う必要はありません。また、価値評価の分析結果を相手方に伝える必要もありません。

価値評価の分析過程や結果で得た情報を元に今回の価格設定に関する根拠を持った上で、相手に納得してもらうために必要十分な根拠を適宜できれば、相手方との協議・交渉の取っ掛かりとしては十分と考えられます。

一部の事業を譲渡したいが、どのようなストラクチャーとすれば良いか?

「事業譲渡」という形で事業のみを切り出して譲り受ける方法や「会社分割」として切り出した会社の株式を受け取る方法が代表的です。

実際に法令や実務に沿った検討を行うにあたっては、弁護士や税理士含む外部専門家のアドバイスを受けることをお薦めします。